「8%のままでいいじゃん」

「ややこしいから10%に統一しろ」

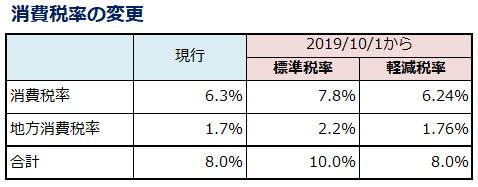

とかいろいろ思うことはありますが平成31年(2019年)10月1日から消費税及び地方消費税の税率は8%から10%へと引き上げられます。

そしてそれに伴い、軽減税率制度が導入され一定の取引については経過措置も講じられます。

ということで経理はいち早く消費税その対策をしていかないといけません。

この記事では消費税率の引き上げ対して経理としてやるべきことをまとめておきます。

めんどくさいんだけど

最低限のことまとめたわ

軽減税率について

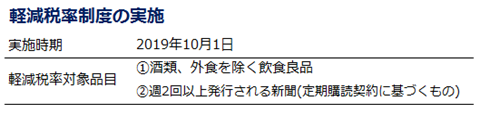

まず軽減税率についてざっくりとまとめました。

軽減税率とはその名の通り、標準の税率よりも低く設定される税率のことです。

2019年10月1日に消費税は10%に引き上げられます。しかし以下の品目は消費税率が8%に据え置かれます。

①酒類、外食を除く飲食料品

②週2回以上発行される新聞(定期購読契約に基づくもの)

対象品目の売上がある事業者は、その品目が軽減税率の対象資産であることを記載する必要があります。

また売上が無い場合でも仕入(購入)をする際に、区分税率の記載がされた請求書をもとに経費の計上をする必要があります。(ただし買い手が追記するのもOKです)

飲食料品の基準がややこしい

売上側はマニュアル必須やね

経過措置制度について

次に経過措置制度について。

消費税の引き上げは2019年10月1日に始まりますが、それ以降に行われる資産の譲渡で一定のものについては改正前の税率が適用されます。

主な取引を少し簡単にしてまとめました。

詳しくは以下の国税庁の資料を確認してください。

https://www.nta.go.jp/publication/pamph/shohi/h28kaisei.pdf

①旅客運賃等

2019年10月1日以降に行う旅客運送の対価や施設の入場料のうち、2014年4月1日から2019年9月30日までに領収された金額。

②電気料金等

2019年10月1日~31日までに領収された電気料金等

③請負工事等

2019年10月1日以後に課税資産の譲渡等を行う場合で、2013年10月1日から2019年3月31日までの間に締結した工事に係る請負契約のもの。

④資産の貸付

2019年10月1日以後に資産の貸付を行う場合で、2013年10月1日から2019年3月31日までの間に契約をしたもの

⑤指定役務の提供

2019年10月1日以後に役務の提供を行う場合で、2013年10月1日から2019年3月31日までの間に契約をしたもの

経理は具体的に何をするのか

では実際のところ、経理は今後の消費税率の引き上げにどう対処をしていくか。

それについてまとめていきます。

売上に軽減税率のものがないか。ある場合は基準を満たしているかを見直す

(国税庁HP:食料品の軽減税率対象判定)

まずは自社の売上に軽減税率対象があるかどうか。

それをチェックすることで、社内のシステムをどこまで変更するかの判断を下します。(特に請求書)

はじめから新聞や食料品を扱っていないなら売上部分では特にまだ変更はありません。

食料品を扱う会社は細かい部分の確認が必須です。

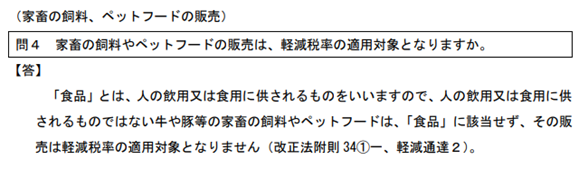

外食やケータリングの販売が軽減税率に含まれないことはもちろんですが、他に誤解しがちな案件も国税庁のQ&Aで紹介がされています。

特に興味深いものをピックアップしました。

ペットフードの販売

軽減税率が適用されません。

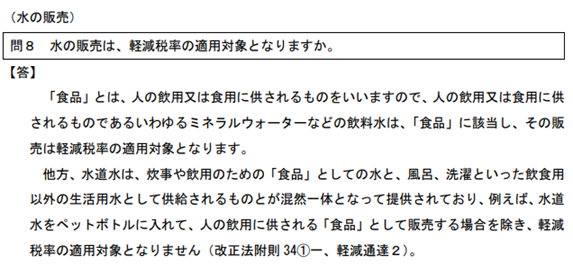

水の販売

基本的には水道水は軽減税率が適用されません。

飲料水は軽減税率が適用されます。

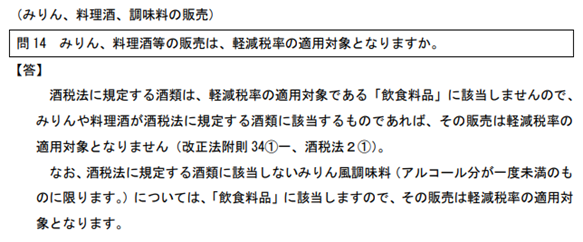

みりん、料理酒等の販売

みりんは軽減税率が適用されません。

みりん風調味料は軽減税率が適用されます。

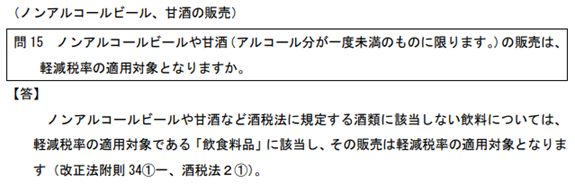

ノンアルコール飲料の販売

軽減税率が適用されます。

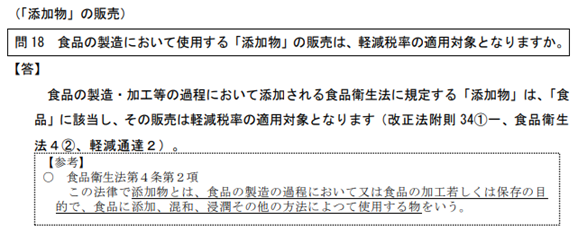

食品添加物の販売

軽減税率が適用されます。

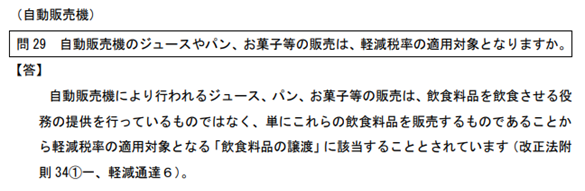

自動販売機

軽減税率が適用されます。

通信販売

飲食料品なら軽減税率が適用されます。

飲食料品に係る販売奨励金

売上に係る対価の返還、仕入に係る対価の返還なら軽減税率は適用されます。

ポイントは人に対して飲食用として提供がされているかどうか。

また「外食」かどうかの判定は食料品を提供した時に課税の判断を行います。

だから例えばテイクアウト(持ち帰り)と言われて軽減税率で売った飲食料品。それをお客さんが店内で食べたとしても2%分の課税がされるわけではありません。

テイクアウトって嘘つく人増えそう

そらそうなるよねぇ

仕入や経費精算について社員にアナウンスする

次は仕入と経費精算。

こちらも税率ごとに区分を分ける必要があります。

ただ軽減税率が適用されるか否かの判定はシビアであり、経理でもない人間が一々それを確認できるはずないわけで。

では仕入や社員が各自行う経費精算をどうするか。

「基本的にはもらった請求書に書いてある税率に従ってください」

このアナウンスをしておくのがベターと考えます。

そして「迷った場合については~」ということで上にあげた国税庁のQ&Aを社員の誰もが見れるようにしておく。

そうすれば業務がスムーズに行きそうです。(他にいい方法があれば教えてください)

毎回経理に質問されない環境づくりは大事です。

月次また年次の決算時に大きな金額のものを経過措置など含めてチェックするのが現実的です。

こちらも特に興味深かったQ&Aを紹介させていただきます。

日当等の取り扱い

基本的には軽減税率の対象となりません。

スポーツ新聞や業界紙の購入

週2回以上発行されていて、定期購読契約をしていれば軽減税率の対象となります。

コンビニなどでスポットで買う場合は対象外。

会計ソフトを変更・改修する

実務として今から動いておきたいポイントがここです。

まずは会計ソフトや販売管理ソフトの改修を税率10%に対応させます。

売上に軽減税率対象のものがなくても、返品や貸倒れの改修もあるので8%での税率の処理もできるようにしておきます。

最近の会計システムはあらかた税率の設定はいくつかできるようになっているはず。

10%の税コードを今の内に作っておき、それを10月1日からデフォルト設定にすればOKです。

請求書のシステムを変更する

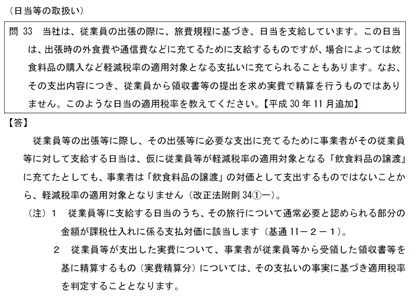

(TKCより)

軽減税率が導入されることで請求書を変更する必要があります。

・2019年10月1日から2023年9月30日までは『区分記載請求書等保存方式』

・2023年10月1日からは『適格請求書等保存方式』(インボイス制度)

の条件を満たす請求書へとしなければいけません。

それぞれ説明をします。

区分記載請求書等保存方式

2019年10月1日から軽減税率対象品目の売上がある事業者はこれまでの請求書に税率区分を追加する必要があります。

これがいわゆる「区分記載請求書」です。

具体的に請求書に以下の情報を記載する必要があります。

①軽減税率の対象品目である旨

②税率ごとに合計した税込対価の額

例えば軽減税率(8%)の売上しかない場合でも、軽減税率の対象品目だということを示す必要があります。

ただし軽減税率の商品が無い場合は特にその旨を記載する必要はありません。

実際の請求書の方式として国税庁から3パターンが紹介されています。

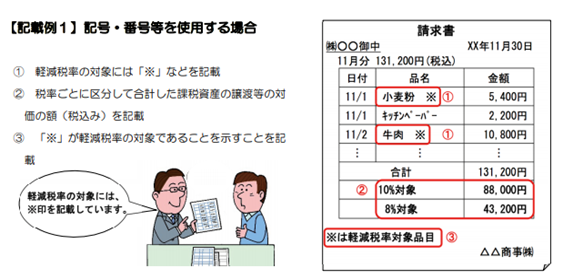

①記号や番号を使用する

明細の横に税率が8%のものは分かるようにチェックを入れる方法です。

最後は10%対象また8%対象として区分して計算をします。

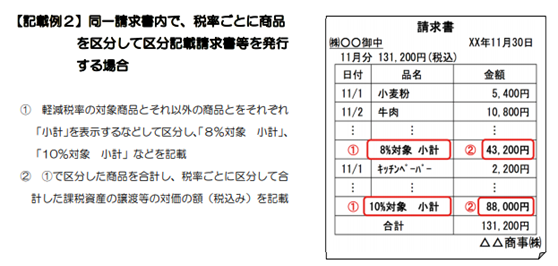

②8%と10%の商品を同一請求書内で分ける

・8%の明細を並べた後に小計計算

・10%の明細を並べた後に小計計算

そして合計金額を請求する方式です。

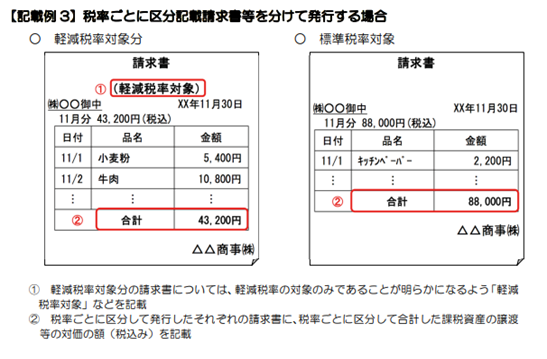

③税率ごとに区分記載請求書等を分けて発行する

8%の請求書と10%の請求書を分ける方式です。

面倒に見えますが、ほとんどが8%また10%の場合はこれが1番楽なメンテかもしれないです。

ただしこの方式はあくまでインボイス制度の導入までの経過措置です。

2023年10月1日からは「適格請求書」を発行する必要があります。

適格請求書等保存方式

(国税庁HPより)

2023年10月1日からはインボイス制度(適格請求書等保存方式)が導入されます。

『適格請求書』の保存が仕入税額控除の要件となるので、軽減税率とは関係なく全ての課税事業所が適格請求書等保存方式に対応する必要があります。

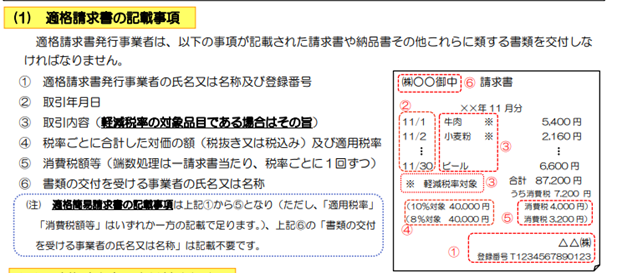

適格請求書には以下の情報が必須です。

①適格請求書発行事業者の氏名または名称及び登録番号

②取引年月日

③取引内容(軽減税率の対象品目である場合はその旨)

④税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率

⑤消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

⑥書類の交付を受ける事業者の氏名又は名称

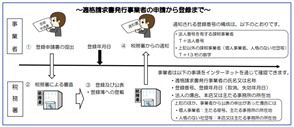

2021年10月1日から適格請求書発行事業者の登録申請

また適格請求書を交付できるのは、適格請求書発行事業者に限られます。

適格請求書発行事業者となるためには税務署長に『適格請求書発行事業者の登録申請書』を申請する必要があります。

登録申請は2021年10月1日から可能です。

インボイス制度が導入される2023年10月1日から登録を受けるためには原則として2023年3月31日までに登録申請を提出する必要があります。

2021年10月1日から申請開始

まとめ

(この本が分かりやすかったです)

2019年10月1日から消費税率が10%になります。しかしそれに伴い軽減税率制度が導入され一定の取引については経過措置も講じられます。

まず経理としてすることは

・売上に軽減税率が含まれていないかをチェック。

・対象品目があれば請求書の様式を変更する

・会計システムを税率10%に対応させる

・仕入や精算については社員にアナウンス

こんなところが必要になりそうです。

また「これって軽減税率適用されるのかな?」みたいな部分はたいていが国税庁のQ&Aに書かれています。

事例を探すのは少し大変ですがどんな情報よりも大元のここを見ておくのがよさそうです。

軽減税率を売上に含む事業者は区分請求書保存方式に2019年10月1日までに対応する必要があります。

2023年10月からはインボイス制度が導入されます。

そうなれば全ての課税事業所が請求書の方式を変更する必要があるので、どちらにせよ早い準備をしておいた方がよさそうです。

余談

軽減税率って何でこんな面倒なことするんだよ。って思っていたんですが普通に多くの国で導入されていることを知りました。

イギリスは消費税20パーセントですが食料品は0パーセント

ドイツも消費税19%ですが食料品は7%だったり

むしろ日本が世界に追いついたみたいな。

(アメリカは消費税がない代わりに「小売売上税」というものがあり、こちらも一部の品目には減免があるとのこと)

また軽減税率はセーフティーネットの側面もあります。

生活の基礎となる”食料品の税率を据え置いた=低所得者対策をしてきた”ということ。

だからこそ「今後はもっと税率が上げてもいいよね?」と政府は考えているのかも。

考えるだけで怖い怖い。

ということで余談終わり。

経理の方の参考になれば幸いです。

やるしかないなあ・・

延期になってほしいねぇ