昨年から専業主婦や公務員も加入できるようになったiDeCo。加入者は順調に増加傾向(2018年上半期のみで20万人増加)で今から始める方は多いです。

SBI証券はそんな確定拠出年金をスタートする金融機関として現在1番加入者数の多いネット証券です。(私は楽天ポイントキャンペーンもある 楽天証券 で積立中です)

運用管理手数料が無料

低コストのインデックスファンド

圧倒的なバランスファンドの充実さ

個性光るアクティブファンド

(こちらの記事でおすすめ金融機関を比較)

- SBI証券でiDeCoを始めるメリット

- SBI証券の確定拠出年金のおすすめを厳選

- SBI証券確定拠出年金のおすすめ商品 15本

- 一押しファンドはジェイリバイブとiFreeNYダウ・インデックス

- 検討の余地がある商品 18本

- あまりおすすめができない商品 30本

- まとめ

SBI証券でiDeCoを始めるメリット

SBI証券のiDeCo のメリットは2点あります。

①運用管理手数料が無料であること

運用時(毎月)にかかる手数料は3つあります

・事務手数料(月103円)は国民年金連合会に

・資産管理手数料(月64円)は信託銀行に

・運営管理手数料は金融機関に

SBI証券はこのうちの運用管理手数料がはじめから無料です。

この費用が無条件無料となる金融機関は非常に少ないです。(ネット証券でもSBI、楽天、マネックス証券など限定的)

例えばゆうちょではじめれば255円が毎月余計に発生。

年間で3,060円。その差は大きいです。

②選択できる商品が豊富、そして低コスト

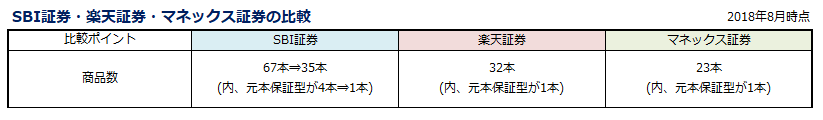

SBI証券の商品数は一部減らされる予定とはいえ、それでも上限ぎりぎりの35本。楽天証券(32本)やマネックス証券(23本)よりも豊富です。

商品ラインナップも優れています

・アクティブファンドは国内中小株への投資で実績を残している『ジェイリバイブ』や大人気の『ひふみ』

2018年の成績は良くありませんでしたが、過去3.5.10年で見れば十分にインデックス投資を上回る実績を残しています。

・インデックスファンドにもニッセイ、三井住友などの低コストインデックスファンドが立ち並びます。

またバランスファンドでも他の証券会社にはない「6資産均等分散型」を揃えているなどラインナップが充実しています。

選択肢が多い事が良いとは限りません。(特に初心者の方は)。しかしそれは同証券の大きな武器となっています。

追記:セレクトプランにより最安コストに

2018年11月1日よりSBI証券がiDeCo新プラン「セレクトプラン」を始めました。

最安コストのインデックスファンド「eMAXIS Slim」を国内株式、全世界株式、先進国株式、米国株式(S&P500)、新興国株式、国内債券、先進国債券、8資産均等型にラインナップ。

より低コストになることはもちろん今までは投資できなかったS&P500や全世界株式へと積立ができるようになった点もポイントです。

アクティブファンドでも人気の「ひふみ年金」をはじめ、普通であれば専用の口座を持たないと投資ができない「セゾン投信」2種類が加わります。

楽天証券、マネックス証券に比べても引けを取らない。

というよりもiDeCoの商品ラインナップが最も優れている証券会社となりました。

SBI証券へとプラン変更届けを当月の5日までに送付することで

・翌月の掛金からは新プランの商品を選択でき

・オリジナルプランの商品は現金化されます

現金化のタイミングは選べないので、オリジナルプランのうちにリスク資産は解約しておくのがベターです。

SBI証券の確定拠出年金のおすすめを厳選

この記事ではSBI証券確定拠出年金の「オリジナルプラン」の商品を

①おすすめなもの

②おすすめはしないが検討余地があるもの

③余程の理由がない限りオススメできないもの

以上3つのカテゴリへと振り分けをしました。

投資商品を迷っている方への参考になれば幸いです。

またあくまで個人のまとめ。信託報酬の引き下げも随時あります。詳細な数字は各自で確認をお願いします。

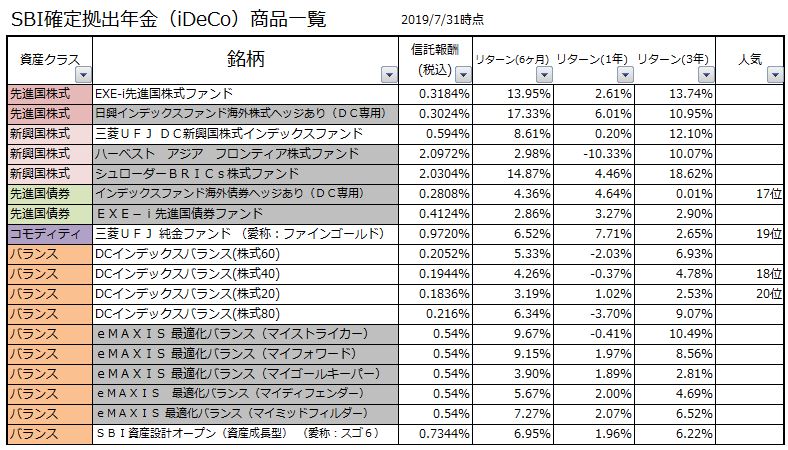

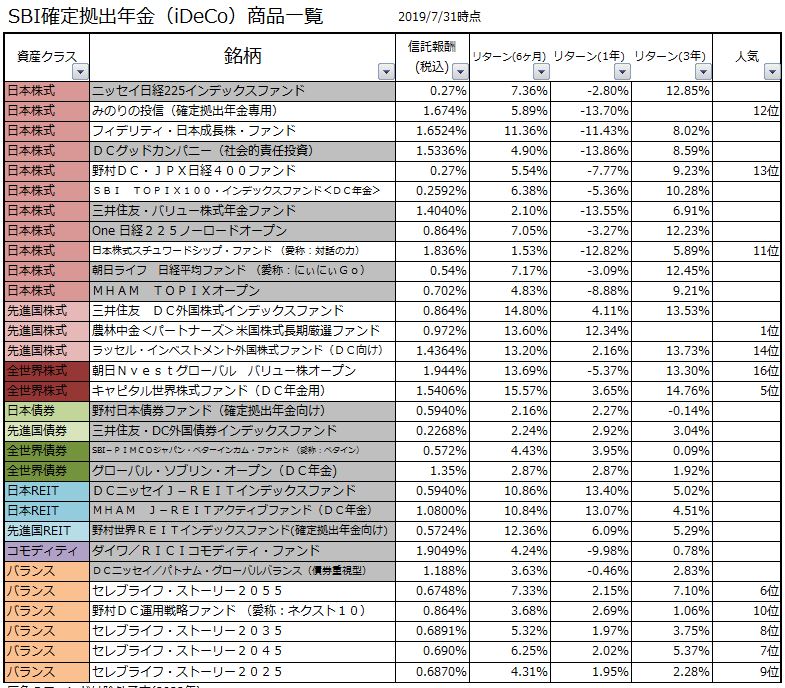

SBI証券確定拠出年金のおすすめ商品 15本

(2019年7月31日時点データに更新)

おすすめ商品としては

・各資産クラスで最も低コストなインデックスファンド

・ リターンが主要インデックスを越えそうな商品

以上をポイントとして15本選択しました。この中で自分の許容リスクを踏まえてお手製バランスファンドを作ってみるのも面白いです。今年なら株式重視で組みたいところですね。

注目すべき低コストインデックスファンド

全ての資産クラスに低コスト商品がずらりと並び隙がありません。また昨今のトレンドもきちんと追っています。

米国株へ投資する商品としてはNYダウ平均に連動する『iFreeNYダウ・インデックス』がラインナップ。アメリカ株式の投資信託の中で最も高パフォーマンスを期待できる商品のひとつです。

また他社との低コスト競争は現在進行形で加速中。特に「ニッセイ」シリーズには目が離せません。最低コストとして名高いeMAXIS Slimシリーズにも負けない争いをしています。

ニッセイシリーズの過去の信託報酬引き下げ

・日経平均連動型 0.169%⇒0.159%

・外国株式 0.189%⇒0.109%

DC専用商品が通常商品よりもやや高いデメリットも国内外リートファンドでの引き下げもあり、今後は全て解消されていくことが期待できます。

アクティブはひふみとジェイリバイブに注目

アクティブファンドは2つに注目です。

「ひふみ」と「ジェイリバイブ」は長期的なリターン実績の良さとリスク管理の徹底さを理由に選んだファンドです。

2018年度は実際の企業の成長とは裏腹に、海外からの大きな売り圧力に耐え切れなかった日本中小株。

割安度は高く2019年の投資先として注目です。

また確定拠出年金で買うことによるメリットとして割安な信託報酬も大きいです。0.2%ほどの差ではあるが100万円運用すれば2,000円もの違いに。

その差は複利となって更に広がります。

底打ち感ある新興国株式と好調なJ-REITへの投資判断

過剰な債務と歳出への懸念。

そして1番は米国との通商戦争での不透明感を嫌気されて1年で20%近い落ち込みをした新興国市場。

しかしその人的資本と発展力は失われておらず、更に割安感は増しました。

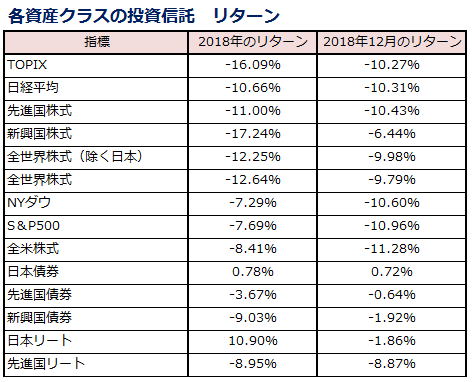

また2018年12月に起きた世界的な株安の際は米国や日本株式が10%以上の下落をする中で新興国株式の下落は最小限に踏みとどまっています。

ついに底打ち感が出てきました。

2019年での飛躍に期待ができます。

2018年は唯一のプラスリターンとなったJ-REIT。

しかし2019年もそれが続くとは限りません。

東京を中心としたオフィスビルの収益性は来年も高く見込まれますが、危ういのは商業施設。

景気の過熱感が過ぎたこの分野での今の投資はやや危ないという見方が強いです。

また本格的な経済ショックが起きればリートは株式よりも強い下落となることにはあらかじめ注意をしておいてください。

一押しファンドはジェイリバイブとiFreeNYダウ・インデックス

こんな時だからこそやっぱり推したい『ジェイリバイブ』。割安であり成長性の高い中小型銘柄に投資を行うファンドです。

2018年は30%ほどの大きな下落。

しかしそれでも過去3、5、10年どの期間で見ても十分にインデックス投資を上回る実績を残しています。

その特徴として注目なのは、株価が下落した銘柄から厳選投資を行うという点。

昨年度は不当すぎるほど売りに売られた日本の新興株。しかし株価はいつか企業価値に追いつくことを考えると十分に上昇余地が見込めます。

インデックスファンドのおすすめとしては米国株式市場の代表的な30社であるNYダウへと投資をする「iFree NYダウ・インデックス」を上げます。

・長すぎる好景気への懸念

・米中貿易戦争や金利の上昇

いくつかのアナリスト達が米国経済のリセッション(景気後退)を唱え始めてきたことは事実です。

しかしあくまで現状の経済だけを見るのであれば、米国企業の経済指標は良好であり、その加熱感を抑えるための金利政策には間違いはありません。

2018年12月にしても、リーマンショックのような不測の事態がおきたわけではなく先行きの不透明感から売りが売りを呼びました。

決局のところリセッションが起きるかどうかは誰にも分かりません。

また歴史的な事実として米国経済はリセッションを経験しながらもいずれはそれを上回る成長をしています。

下落した翌年だからこそ投資のチャンスともいえるのです。

新興国株式はあくまで一部に

また、新興国株式クラスを一押しできない理由はボラリティの高さとその主要国の今後のいくつかの不透明さから。

インドはイケイケムードが漂う中で銀行が抱える債務はかつてないほどに膨れ上がっています。また貸し出し債券の回収不能も懸念されます。

そして中国では行き過ぎた不動産市況の警戒から政府が投機抑制策を進めており、それが近隣各国にどう影響していくかは未知数です。

米国との貿易戦争問題もいまだ不透明です。

検討の余地がある商品 18本

検討の余地がある商品としては

・SBI証券のiDeCoでしか買えないor価値の高いもの

・一般的に投資する価値があるとされるもの

以上18本を揃えました。

またヘッジありファンドについては国民年金基金を運用するGPIFもある程度それをポートフォリオへと組入れてはいるものの、個人として購入をする意味合いは薄いと考えています。

アジアそしてBRICS。個別地域も妙味あり

シュローダーBRICs株式ファンドはブラジル、ロシア、インド、中国へと投資するアクティブファンドです。

国、企業別の投資判断を規律あるリスク管理をもとに決定します。

景況感がやっとよくなったロシア、はじめブラジル経済も回復傾向です。

ハーベストアジアフロンティア株式ファンドはアジアのフロンティア諸国(モンゴルやベトナムなど)の企業また株式に投資するファンドです。

各国ともその労働世代の比率の高さが注目され、未開発ながらも大きな魅力にあふれています。

ただしその市場変動率、また信託報酬の高さには注意が必要。

⇒(追記)2つのファンドは今後の商品選定見直しに伴い商品ラインナップから除外される流れとなりました。

バランスファンドの選択は慎重に

(図は2017年2月のeMAXISレポートより)

DCインデックスバランスやeMAXIS最適化バランスは、目標を定めた上ではじめにそれ1本へと投資をすれば後はもうほったらかしで済むお手軽ファンドです。

決めた判断を元に自動リバランスもされていきます。

ただし自己でそれを組み立てた場合と比べコストが割高となる可能性には注意してください。

⇒(追記)eMAXIS最適化バランスファンドは今後の商品選定見直しに伴い商品ラインナップから除外される流れとなりました。

他に注意したいポイントも

またEXE-iシリーズのインデックスファンドはETFを投資対象とした運用が特徴的です。

新興国株式についてはFTSE・エマージング・インデックス(円換算ベース)を参考指標としていて経済停滞が続いている韓国を含みません。

しかし2018年度のリターンは信託報酬の高い三菱UFJDC新興国株式の方が高かったことも覚えておきましょう。

あまりおすすめができない商品 30本

あまりおすすめしたくない商品には

・明らかに上位互換があるインデックスファンド

・信託報酬に割高な印象を受けるアクティブファンド

・個人的に投資する価値を見出せない商品

以上30本を選択しました。

より低コストな商品がある7つのファンド

①ニッセイ日経225インデックスファンド

②朝日ライフ 日経平均ファンド

③One 日経225ノーロードオープン

⇒DCニッセイ日経225インデックスファンドAが日経平均と連動する商品としては最も低コスト。

④WHAM TOPIXオープン

⇒三井住友・DCつみたてNISA・日本株インデックスファンドがTOPIXでは最安値。

⑤三井住友DC外国株式インデックスファンド

⇒DCニッセイ外国株式インデックスの方がMSCIコクサイ・インデックス(配当込み、円ベース)に連動する商品としては安い。

※EXE-iの参考指標はFTSE Kaigai(カイガイ)・インデックス(円換算ベース)

⑥三井住友・DC外国債券インデックスファンド

⇒野村外国債券インデックスファンドへ

⑦DCニッセイJ-REITインデックスファンド

⇒DCニッセイJ-REITインデックスファンドAに

以上については特にこだわり(実質コストなど)がない限りは信託報酬の低い商品へと切り替えをしていった方がベターです。

ターゲットイヤーはiDeCoに不向き?

セレブライフ・ストーリー(ターゲットイヤーファンド)はあらかじめ目標とする年を定年などに合わせて決めて買えば、後はその年に向けて自動的にリスク資産への配分を調整してくれる商品です。

一見すると画期的にもきこえます。

しかしその特殊性は、つみたて投資の最大のメリットである『時期による分散効果』を薄めるリスクもはらんでいます。

また、どちらにしろ毎月の積立金額が限られるiDeCoのみでは老後のお金の全てをカバーはできません。

それらを理由にiDeCoでのターゲットイヤーファンド購入はおすすめしません。

中にはおもしろい商品も

豊富すぎるアクティブファンド群は私達を迷わせることより、ある程度強引に分別をさせていただきました。

あくまで個人的な基準です。

みのりの投信やフィデリティ成長株ファンドなどはその優秀な実績は多くの投資家に支持されています。また、中にはおもしろい商品もちらほら。

農林中金<パートナーズ>米国株式長期厳選ファンドはアメリカの上場企業を対象として付加価値の高い産業の中、競合して勝てる企業へ長期投資を行います。

しかしその設定日は昨年の7月5日からと日が浅いので今後の活躍に期待です。

まとめ

SBI証券で特におすすめしたい商品は

・iFreeNYダウ・インデックス

・ジェイリバイブDC年金

以上2つの商品です。

ただしどちらの商品もそのリターンを得るためある程度の『選択と集中』がされている事も事実。

経済危機時のリスクは許容しておきましょう。

それでも私がこの2つをすすめたい理由。

それはiDeCoの受取時非課税枠を活かしたいから。

退職金のみで退職所得控除を使い切る人にはあまり関係ありませんが、私のように退職金でその枠を活かしきれない人にとってはせっかくある節税メリット。

どうせならフルに生かしたいです。

そんな理由より私は

・iDeCoとNISAはリスクを高めにリターンを優先。

・特定口座はリスクを抑えて国債中心に。

そういった配分で資産運用をしています。

(実際に楽天証券 では楽天全米株式に100%投資)

またiDeCoはNISAと違って非課税枠を消費しないでスイッチング(商品の変更)もできるので、ある程度は肩の力を抜いて考えましょう。

以上SBI証券の確定拠出年金のおすすめ商品のご紹介

また、確定拠出年金の仕組みにまだ不安が残る方は一度書籍を読んで見ることもおすすめです。

特に私のおすすめはこちらの本。

確定拠出年金の節税効果や手数料については勿論、あまりネットや書籍で言及されていない年金受取時の運用法や注意事項についてもきちんと記載されています。

実際の金融機関や商品の選び方までを分かりやすく図解を多めに解説している点もポイントですね。

まだ加入をしていない方は無料での資料請求も

口座がない場合はSBI証券の口座の開設も同時にしておきましょう。今なら新規取引キャンペーンでの現金プレゼントも行っています。