2018年から楽天証券で海外ETFデビューをしました。

「SPXL」というETFを購入するためです。この商品はアメリカの代表的な株価指数であるS&P500に対して3倍の値動きをします。

・先進国の中では数少ない人口増加国

・右肩上がりの経済成長を続けるアメリカ。

僕もその波に大きく乗っかりたかったということです。

2019年の米国株式はかつてない緊張感の中にあります。

・2018年末にあった株価の落ち込み

・不安定な米中貿易摩擦

・株価を無視して引き上げられる金利

未だこれらの問題は解決とはいたりません。

しかし米国経済は指標としては非常に堅調。

ある程度大きな下落をしたことで株価指標も買いやすい水準にまで下がりました。

今までもいくつもの困難を乗り越えて急成長を遂げたアメリカ。

創刊が得るなら2019年は米国株投資のいいスタートともいえるのです。

アメリカ株の手数料は結構かかる

しかしアメリカ株、また海外ETFは投資信託と違い

・売買手数料

・為替コスト

という商品以外の費用が発生します。

そしてそれが意外と馬鹿になりません。自分は今までに「SPXL」を既に130万ほど買付けましたが

・手数料は55ドル。1ドル110円換算で約6,000円。

・為替コストは約3,000円

合わせて約9,000円のコストが発生。つまり買い付け金額の0.7%くらいは経費になっています。

少しもったいないね

3大ネット証券+1の比較をします

できるだけ効率のいい投資をしたいです。

ネット証券で米国株式が買えるのは主に「SBI証券」「楽天証券」「マネックス証券」の3つです。

しかしそこに新たな証券会社が加わりました。

それがサクソバンク証券 です。

特徴は0.2%という圧倒的な手数料の安さ。そしてDRIP(配当金再投資)の実装です。

本当の意味でのVTやVTIのほったらかし投資が可能となります。

唯一の懸念点だった特定口座(源泉徴収あり)にも近日対応をする予定。早速口座を自分も開設しました。

この記事では米国株式、また海外ETFを購入するための金融機関としてその4つのどれがいいのかを比較していきます。

以上2つを開設しておけば問題はありません。

また楽天証券については、手数料が一部キャッシュバックになる優位性があります。

口座あんまりもちたくないよ

とりあえずSBI。でもサクソバンクは今の内に

- アメリカ株の手数料は結構かかる

- 3大ネット証券+1の比較をします

- 4証券会社の一覧比較

- 米国株式+海外ETF銘柄数での比較

- 手数料の比較

- 為替コストの比較

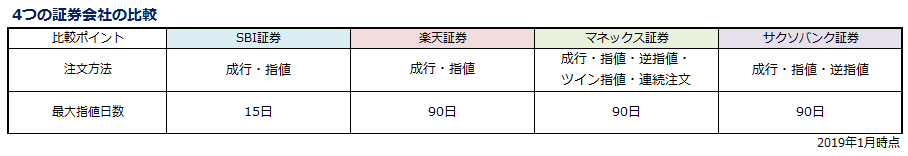

- 注文方法で比較

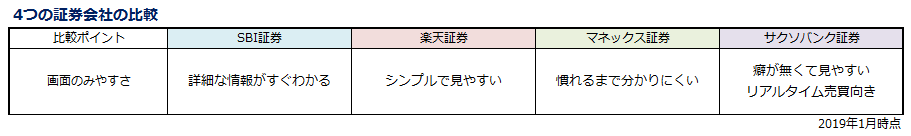

- 管理画面の使いやすさは?

- NISAではじめるなら?

- 更に細かい点を比較

- まとめ どう使い分ける?

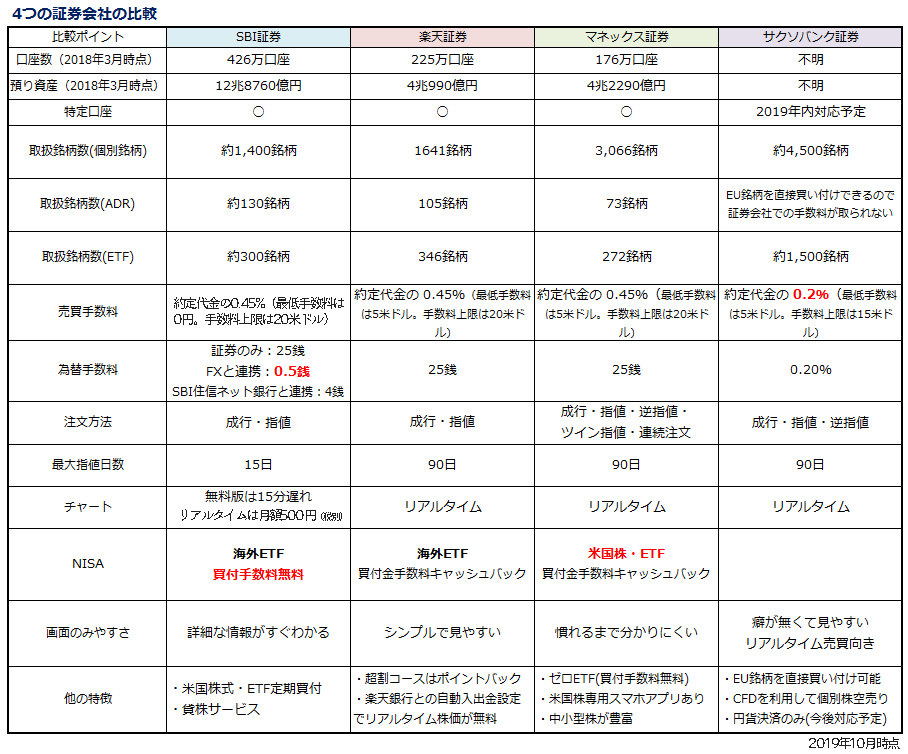

4証券会社の一覧比較

まずは4つの証券会社の比較を一覧にしてみました。

最も規模が大きいのはSBI証券です。

3社を比べた場合、基本的なサービス内容や手数料については同じですが総合的に見ればSBI証券が最も満足度が高いと言えます。

・為替コストが最も安い

・米国株だけではなくiDeCoやIPOも充実

・テーマやキーワードでの検索ができる管理画面

・ユーザー目線の定期買付や貸株サービス

以上がその主な理由です。

ただしマネックス証券は特定口座対応の証券会社の中では銘柄数が豊富であり、指値期間や注文方法にも自由が利きます。

そして銘柄数や手数料の安さを1番に考えるならサクソバンク証券は外せません。

それでは実際に運用をする上で重要なポイントをさらに詳しく比較をしていきます。

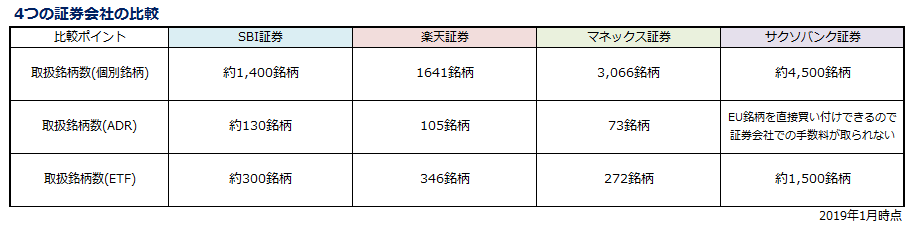

米国株式+海外ETF銘柄数での比較

サクソバンク証券の銘柄数は圧倒的に1位です。

続いてマネックス証券となります。

ETFまた個別銘柄を合わせると6,000もの米国株銘柄に投資ができます。

ただしSBI証券、楽天証券も一般的に日本人が知っている企業、また高配当銘柄などのラインナップは充実しており不足感はありません。

新規公開株、また規模の比較的小さな銘柄についてもマネックス証券やサクソバンク証券は取扱いがあるというイメージです。

実際投資することってある?

最近は小型銘柄はねらい目だよ!

手数料の比較

次に売買手数料の比較をします。

サクソバンク証券が頭1つ抜きん出ており約定代金に対して0.2%(税込0.216%)となります。

他大手3社の特定口座の売買手数料に関しては全く同じであり約定代金に対して0.45%(税込0.486%)となります。

ただし楽天証券で「超割コース」の場合は約定金額に応じて1%のポイントバックがあります。

手数料の上限金額はサクソバンク証券は15米ドルと他3社の20ドルに比べて5ドル安くなっています。

買付金額が大きいほど手数料比率は低くなります

実際に楽天証券で購入をした画面を見てみます。

米国株式購入時の手数料比率

・3,202ドル分の購入をしたときの手数料は約定金額に対して税込0.486%

・4,746ドル分の購入の場合は0.455%です。

・5,000ドルであれば0.432%

・1万ドルであれば0.216%

このように買い付け金額が増えるほど手数料の比率は小さくなります。

分かりやすいように金額(税込)で整理をすると

・約定代金が1111ドル以下 (手数料は5.4ドル固定)

・約定代金1111ドル~4444ドル (手数料0.486%)

・約定代金が4,444ドル以上 (手数料は21.6ドル固定)

ということになります。

少額で買うなってこと?

そうは思わない。でも1,111ドル以下の買付はもったいない

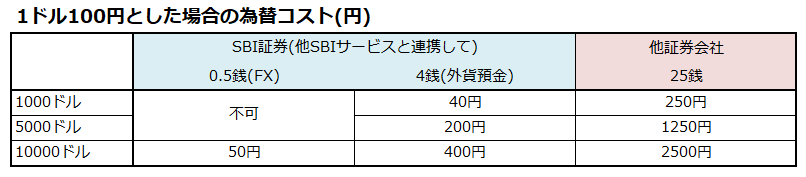

為替コストの比較

手数料の次は為替コストの比較をします。

SBI証券が圧倒的にトップとなります。同社のFXαサービスを利用することで為替コストを1ドルあたり0.5銭に抑えることが可能です。(1万通貨が必要)

楽天証券とマネックス証券の場合は25銭で、サクソバンク証券は決済金額に対しての0.2%となっています。

1万通貨という単位の大きさが気になる場合でも、住信SBIネット銀行の外貨預金サービスを使うことで1ドル当たり4銭の金額に抑えることが可能です。

更に「外貨積立」での買付購入であれば片道2銭と半額にもなります。

為替コストは実際にどれくらいの差になる?

1万ドルの場合で為替コストの比較をすると

・0.5銭と25銭で2,450円程の違いがでます。

・4銭と25銭の場合でも2,100円の差となります。

・サクソバンク証券の0.2%は20銭換算

(1ドル100円と想定)

取引手数料に優位性のあるサクソバンク証券ですが、為替コスト面を考えると総合的に一番経費が安いのはSBI証券という考え方もできるのです。

為替コストは後からきくね

チリも積もればだね

注文方法で比較

成り行き注文は4社すべてが対応しています。

日本時間では夜間の取引となるからこそ米国株式にとって注文方法や指値日数は非常に重要なファクターです。

指値日数の長さはもちろんですが、値動きの粗い中小株を売買する場合は絶対に欲しい「逆指値注文」にも対応しています。

逆指値注文とは

逆指値注文とは設定した条件(トリガー条件)を満たした段階で取引所に発注する注文方法です。

具体的にいうなら、120ドルで購入をした株式に対して110ドルの設定条件で逆指値の成行注文を出しておけば、その後株価が急落した場合、設定価格の110ドル以下になれば自動的に注文が発注されるということです。

毎日株価を見れる人にとっては不要なものです。ただし長期旅行などに出かけてどうしても相場を確認できない場合などは被害を最小限に抑えることが可能です。

ビビりな自分にはありがたいな

その後上がることも多いけどね

管理画面の使いやすさは?

管理画面の見やすさに関しては楽天証券が他社を1歩リードしています。iDeCoとの連携が1画面でできることをはじめ、米国株式についても損益が一目で分かり初心者でも迷いません。

評価額推移のデータをグラフで見れるのも楽天証券のいいところですね。

ただし詳細なスクリーニングまたは分析がしたい場合はSBI証券に分があります。特に面白いのが2018年6月からはじまったテーマ銘柄検索です。

( SBI証券のテーマ銘柄検索)

部門ごとの説明また直近の値動きも分かるので、トレンドに乗った投資戦略が誰にでも可能になりました。

マネックス証券は両社に比べると使いにくさを感じます。

というのも楽天証券のようにすぐに買いつけができなくて、外国株取引サイトにわざわざ日本円を振替しないといけないから。

ただしひと昔前に比べれば改善はされてきました。 特に見て欲しいのが マネックス証券 の「銘柄スカウター」。

ユニークですが、めちゃくちゃ役立ちます。

個別株をどこでやるにしても、これだけは見ておいて欲しいです(英語ができない人の場合)

またネット証券初の米国株・ETF取引アプリ「トレードステーション米国株スマートフォン」を取り入れたことでスマホでの取引が簡単になりました。

サクソバンク証券はチャートのみやすさが特徴です。

CFDを得意とする証券会社ということもあり、チャート分析機能が優れておりリアルタイムでの売買に優位性があります。

リアルタイム取引が無料なのは3社のみ

米国株をリアルタイム取引したい場合は マネックス証券 、楽天証券、サクソバンク証券です。SBI証券の場合は有料で情報を購入する必要があります。(毎月540円)

NISAではじめるなら?

非課税投資枠NISAでの投資で比較をします。

・米国株式投資をする場合はマネックス証券

・海外ETF投資をする場合はSBI証券

をそれぞれ選ぶのがコスト面で最も優れた証券会社選びとなります。(ただしNISAは原則1人1口座のみなので注意してください。)

サクソバンク証券はNISA口座はまだ対応ができていません。

マネックス証券はETFだけではなく米国株も買付金手数料がキャッシュバックになる利点があり、SBI証券は海外ETFの手数料がキャッシュバックではなく無料になる強みがあります。

キャッシュバックと違い為替の影響を受けません。

米国株のマネックス証券

海外ETFのSBI証券

更に細かい点を比較

いろいろいったけどそれでOKよ

4証券で他にも比較して気になる点を紹介していきます。

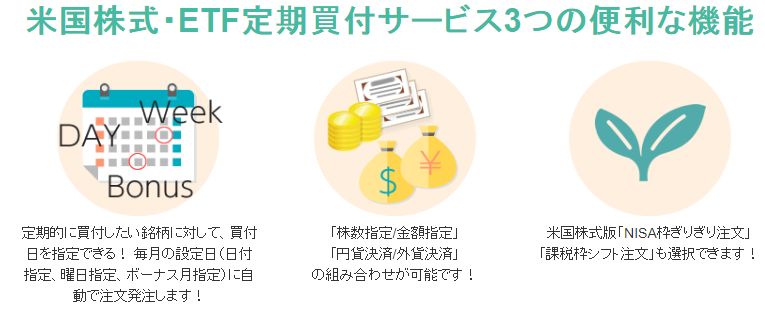

米国株・米国ETF買付サービスがあるSBI証券

定期買付サービスとは事前に「株数または金額」「日程」を選択することで米国株式・ADR・ETFを定期的に購入できる機能です。

こちらは SBI証券 のみのサービスとなり、同社が合わせて導入をしている「NISA枠ギリギリ注文」「課税枠シフト注文」を設定することで更に効率の良い買付けも可能になります。

ただしあくまで手数料の割引はなく、少額の買付けでも最低5米ドルの手数料が発生するので投資信託のような積み立て方式には向きません。

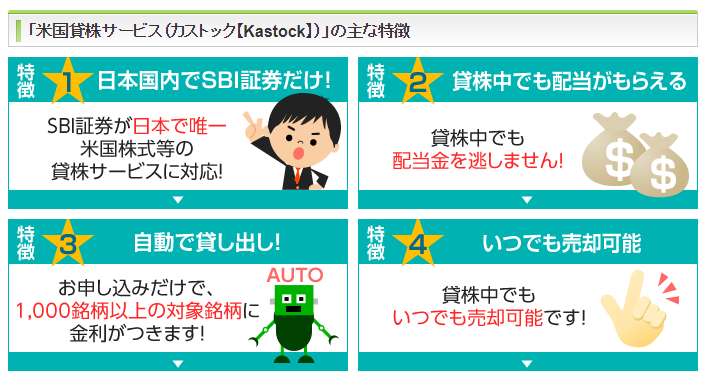

貸株サービスのあるSBI証券

貸株サービスとは保有している株式を証券会社へと貸すことで、株式に応じた貸し株金利を受け取ることができるサービスです。

貸株中でも売却は自由にできて配当が貰える点はメリットですがデメリットもあります。

貸株サービスのデメリット

・証券会社が倒産した時に資産を失うリスク

・受取金利だけではなく配当も雑所得扱いになることがある

といった点です。

SBI証券ほどの大きな証券会社ですので倒産リスクはひとまずおいておくとしても、配当所得が雑所得へとなることで起きる三重課税問題(外国税額控除も利用できないこと)には注意が必要です。

日本株と比べると見劣りする米国貸株金利

(SBI証券 米国株貸株金利一覧)

また日本株に比べて低い貸し株金利も気になります。

SBI証券では米国株の貸株金利を最大2%までとうたっていますが実際はその8割以上の貸株金利は0.01%に過ぎません。

100万円分の株式の貸し出しで税引き後100円にも満たない受取金利ということになります。

あくまで補助やね

今後に期待ということで

時間外取引ができるのはマネックス証券のみ

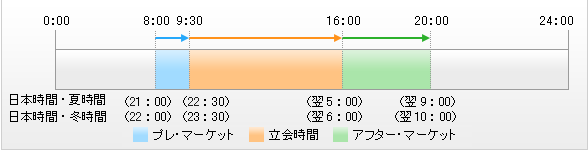

(マネックス証券 取引時間)

通常は日本時間22:30~5:00(冬は23:30~6:00)となる取引時間ですが、マネックス証券はそれに加えて「プレ・マーケット」「アフター・マーケット」の参加により最大12時間の取引が可能です。

米市場取引の終了後に決算発表を行う企業もあります。時間外取引を利用すれば緊急性のあるニュースに対してもうまく流れに乗り利益を得ることが可能です。

また注文受付時間についてはマネックス証券とサクソバンク証券が24時間の対応をしています。

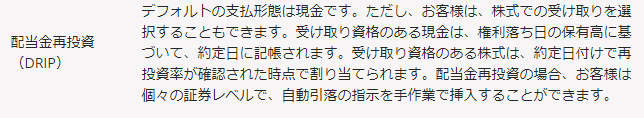

DRIPを採用したサクソバンク証券

銘柄の豊富さ、最安の買付手数料。

もう1つサクソバンク証券には他の大手3社には無いメリットが存在します。

それが配当金再投資(DRIP)の実装です。

DRIPとは株やETFで配当金がでた際に手数料無料で自動的に再投資をしてくれるという制度のことです。金額が1株未満の場合は現金受取となります。

もちろん配当金や分配金への課税はされますが、この実装により日本の個別投資家はやっと本当の意味での海外ETFほったらかし投資が可能になります。

私はこれだけの為にサクソバンク証券の口座を開設したといっても過言ではありません。

ゼロETFがあるマネックス証券

ゼロETFとは対象ETFの米国株取引に対する買付手数料がキャッシュバックされるサービスで、マネックス証券により国内初のサービスとしてスタートしました。

対象ETFはウィズダムツリーETF27銘柄です。

米国小型株または中国や新興国といった今後の成長が見込める分野に対して実質買付手数料が無料で投資ができる点はメリットです。

ただしバンガード社などの大規模ETFと比較した場合、資産規模の小ささや割高な信託報酬が気になります。

買付手数料無料でも信託報酬が高いと意味ないな

そうでもないよ。個性があるから面白い

バロンズ拾い読みは3大証券会社で読めます

バロンズ拾い読みとはダウ・ジョーンズ社が発行する週刊金融誌の1つ「バロンズ」を日本語に訳したレポートです。

無償提供をはじめたのは楽天証券が初ですが今やSBI証券、マネックス証券を含めた3大ネット証券会社では口座を開けば全て無料となりました。

30ページほどですが内容が面白いです

バロンズ拾い読みの内容

・インデックス投資が与える相場への歪み

・大統領選が与える市場への影響

海外投資家であれば思わず気になるトピックはもちろんですが中には「東芝株式の買い時について」など日本企業への言及がされることもあります。

またSBI証券は個別銘柄ページでロイター社による業績予想が確認できます。

毎週読んでるね

相場の先読みが楽しみなんだ

まとめ どう使い分ける?

とりあえずやってみたい

それならまずは SBI証券!

紹介をした4つのネット証券は全て手数料やサービス内容で米国株また海外ETF投資に適した証券会社です。

・為替コスト最安で投資できるSBI証券は米国株のメイン口座として

・注文に自由がきいて銘柄の多いマネックス証券はより深く米国株式につかりたいなら

・手数料1%バック。管理画面が見やすい楽天証券は投資信託も合わせた一元管理に最適です。

・銘柄数が最も豊富で手数料も1番安いサクソバンク証券は今後ますます注目がされていきそうです。

米国株式投資を始めてするという方は、やはり一般的なのはSBI証券での口座開設。外貨預金セールも含めると為替コストの優位性が高すぎますね。

次点でサクソバンク証券。特定口座への対応は夏くらいでしょうか。

それぞれの特徴をまとめて整理すると

SBI証券がおすすめな人

・心理負担が少ないETF定期買付を行いたい

・特定口座で最安手数料の取引がしたい

・貸株サービスを利用したい

こういった人であればSBI証券は充分に米国株投資も満足ができる口座です。

米国株をやるうえで1番の懸念となるのが為替コスト。投資を続けるほどにその重要さとSBIのメリットは実感できます。

楽天証券がおすすめな人

・投資信託がメインでスポットで米国株も

・使い勝手がイイのが良いけどコストも大事

・リアルタイムで買い付けをしたい

こういった人なら楽天証券で十分です。実際に米国株投資家で有名なバフェット太郎さんもメインで使ってますね。

損益画面が見やすいのはホント素晴らしい(楽天らしくないけど)

マネックス証券がおすすめな人

・旬な米国中小株をいち早く買いたい

・安心安全の逆指値が欲しい

・いつでも市場取引に参加してチャンスをつかみたい

こんな人はマネックス証券も使ってほしいかな。というか最近自分はマネックス証券で売買してますが逆指値がやっぱり便利。

寝落ちしても安心です(笑)

サクソバンク証券

・個別株を空売りしたい(レバも)

・少額投資。コスト最安で取引がしたい

・配当金再投資(DRIP)でほったらかし投資がしたい

まさに黒船的存在として急に現れたサクソバンク証券ですが手数料が0.2%と他社に比べて半分以下。少額投資にも使いやすいです。

そして注目は米国株投資家が待望してやまなかったDRIPの導入です。もちろん日本初。

特定口座にはもうすぐ対応するとの事。

絶対にそうなったら口座開設が殺到するので早めの申し込みをすすめます。

最後にあくまでまず1つ目の口座としてであれば総合的な買付手数料が安く、IPO投資やNISAやiDeCoのサービスも優れている SBI証券が1番おすすめになります。

(今は口座開設キャンペーン中)

貸株サービスはもちろん、ユーザー目線で分析しやすい管理画面。また「定期買付サービス」など今後の発展にも期待をしていきたいところです。

米国株ってまだ上がるよね?

上がると僕は信じているよ