(年金支給額の推移)

減っていく年金支給額を背景に最近はiDeCo(確定拠出年金)に加入をする人が増えています。

公務員や専業主婦が拠出をすることも可能ということもあって平成30年8月についにiDeCoの加入者数は100万人を突破しました。

その節税のすごさも相まって今後もますます加入者は増えそうです。

またiDeCoは国(厚生労働省)が主導の制度ですが、NISAと同じように個人が金融機関を選びます。金融機関ごとに手数料や商品ラインナップも異なります。

そしてそんな多数ある金融機関の中で

・運用管理手数料が無料

・圧倒的な低コスト商品ラインアップ

以上を絶賛されている証券会社があります。

それがマネックス証券のiDeCo です。

実は自分は楽天証券でiDeCoをはじめました。ただし今はマネックス証券へ移管することを考えています。

なぜならインデックスファンドのコストが最安だから。60歳まで運用をするiDeCoだからこそ普段はあまり気にしない小さなコスト差も意識します。

そこで改めて考えてみます。

"マネックス証券のiDeCoは本当におすすめなのか?"

この記事ではマネックス証券でiDeCoをはじめるメリットとデメリットについて徹底的に考察をしました。

マネックス証券でiDeCoをはじめるメリット

それではまずマネックス証券でiDeCoをはじめるメリットから整理をしていきます。

商品数24本は十分豊富

(商品一覧:おすすめ商品はこの記事で)

マネックス証券のiDeCoの商品数は元本保証型の商品を含めて24商品がラインナップされています。

SBI証券(オリジナル67本、セレクト34本)や楽天証券(32本)と比べれば少ないですが分散投資、長期投資に必要な商品はきちんとラインナップがされていて不足感はありません。

またiDeCoは今後、確定拠出年金法の改正により商品数は1つの金融機関で35本までにするよう定められました。

マネックス証券はその条件を満たしているので、SBI証券のiDeCoのように積み立てをしている商品が削られる心配の必要もありません。

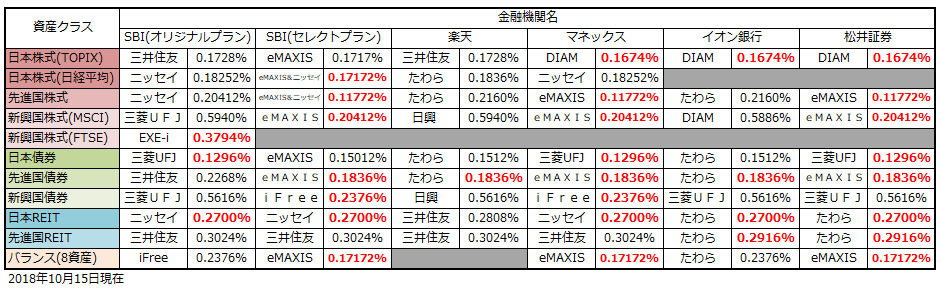

インデックスファンドは圧倒的な低コスト

マネックス証券のiDeCoの最大の特徴は業界No.1の低コストラインアップにあります。

その理由はインデックスファンド界の黒船とも呼ばれる「eMAXIS Slim」シリーズの商品を各資産クラスにラインナップしていること。

特に先進国株式クラスへの投資については信託報酬0.11772%(税込)と郡を抜いての安さとなります。

各資産クラスのコスト比較がこちら

(インデックスファンド信託報酬比較)

マネックス証券のiDeCo はほとんどの資産クラスで現状最安水準となる商品をそろえており、他のiDeCoとは確実に低コストでの差別化が図れます。

SBI証券オリジナルプランの主力となるニッセイシリーズや楽天証券のiDeCo に多くラインナップされているたわらノーロードも随時信託報酬の引き下げをしていますが、ここまで追い付いていないというのが現状です。

eMAXIS Slimは常に最安値の安心感

eMAXIS Slimは三菱UFJ国際投信が販売しているインデックスファンドのシリーズとなりますが、その特徴は他を寄せ付けない低コストへの徹底にあります。

他社商品の信託報酬が引き下げとなった場合、それに対抗してすぐにコストを引き下げてきた実績があります。

(参照:マネックス証券より)

また受益者還元型信託報酬という点も見逃せません。

受益者還元報酬とは

ファンドの純資産総額が一定の金額を超えると、その超えた部分についての信託報酬が安くなるという仕組みです。

eMAXIS Slimシリーズは今だけではなく今後も最安値であり続ける安心感があります。

インデックスファンドの本当の経費とされる実質コストについても抑えられてきており、ベンチマークとの目立った乖離はありません。

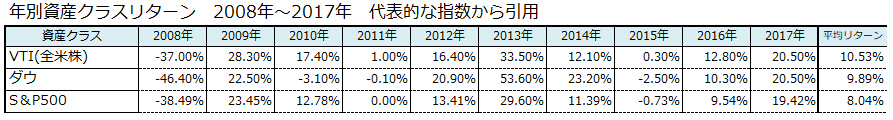

アメリカ株はダウとS&P500に投資ができる

マネックス証券のiDeCo は現在人気のアメリカ株にも

・iFreeNY・ダウインデックス

・eMAXSI SlimS&P500インデックス

以上2つの商品で「NYダウ」と「S&P500」の2つの指標を選んで投資ができます。

・分散によるリスク低減をはかるならS&P500

・大きくリターンを狙うのであればNYダウ

iDeCoはスイッチングも非課税で自由にできるので年ごとに相場を読んで投資をするのも面白く、どちらを選んでも外れがないのが米国株の良い点です。

人気のアクティブファンドに投資ができる

マネックス証券のiDeCoは「ジェイリバイブ」「ひふみ」といった長期的にリターンをあげて支持がされるアクティブファンドへと投資をすることができます。

2018年は調子のよくないジェイリバイブやひふみですが、過去の成績は群を抜いて素晴らしく今から投資を始める人にとってはいいタイミングです。

またiDeCoで2つのファンドを購入するメリットとして「ジェイリバイブDC年金」または「ひふみ年金」といった信託報酬の低いDC専用商品を買い付けすることができます。

0.2%ほどの差ですが100万円運用すれば2,000円もの違いに。

その差は複利となって更に広がります。

運用管理手数料が無料

iDeCoには加入時、また毎月でも手数料がかかります。

イデコにかかる手数料一覧

・加入時にかかる手数料 2,777円

・積立時にかかる手数料(国民年金連合会) 103円

・運用時にかかる手数料 (信託銀行) 64円

・運用時にかかる手数料(各金融機関) 自由

・(受取時)手数料 432円

加入時の2,777円(初回の掛け金から差し引かれる)と、毎月の信託銀行と国民年金連合会へ支払う167円の手数料はどこでiDeCoをはじめても一緒です。

ただし金融機関によっては毎月の運営管理手数料を取るところもあります。この手数料に関しては各金融機関が自由に設定をすることができます。

マネックス証券のiDeCoは運営管理手数料が無料です。

200以上ある金融機関の中で運営管理手数料が無料の金融機関は楽天証券や SBI証券、また店舗型でいえば大和証券など全て合わせて6つしかありません。

例えば三菱UFJ銀行でiDeCoを始めた場合、毎月255円の手数料が余計に発生します。年間で3,060円。

その差は年数を追うごとに複利で更に広がります。

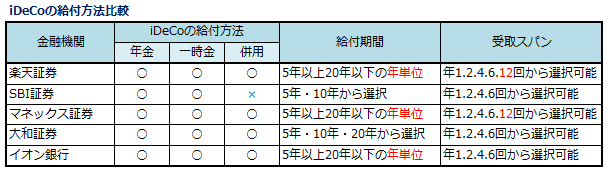

給付面でも自由が利く

マネックス証券のiDeCoは給付面でも自由がきくことが特徴です。

・給付期間は5年~20年の年単位

・一時金と年金方式を組み合わせて受給可能

退職金の額に合わせて一時金と年金方式を組み合わせれば、iDeCoの非課税受給の枠を増やせるので結果として手取金額がお得になります。

またSBI証券のiDeCoは現状、一括受取と年金受取の併用ができないので注意してください。

ユーザーの声をきいてくれる

マネックス証券のiDeCoの1番のメリットは実はこの部分かもしれません。

2017年にiDeCoへの算入となったマネックス証券ですが

・サービス開始時にはなかった「ひふみ年金」を商品ラインナップへと追加

・iDeCo口座をスマホ対応化

と常に投資者の声に答えてきました。

信託報酬の最も低いファンドシリーズ「eMAXIS Slim」を商品ラインナップに揃えたこと自体がまさにユーザー目線ともいえますね。

マネックス証券でiDeCoをはじめるデメリット

それではマネックス証券でiDeCoをはじめるメリットを伝えたので次はデメリットについてを伝えていきます。

バランスファンドが物足りない

マネックス証券のiDeCoにはバランスファンドが2種類がラインナップされています。

・株式・債券・REITを世界分散した8資産均等型

・日本株式30%、外国株式20%、日本債券5%、外国債券45%での投資をする「ラッセル・インベストメント・G・バランス 安定成長型」

インデックス型が1本、アクティブ型が1本という内容ですがどちらもリスクの大きい(その分リターンは見込める)ファンドです。

eMAXIS Slimバランス(8資産均等型)はコスト面では各資産クラスの商品コストをそのまま足して8で割った数字よりも信託報酬が低いという点で評価ができます。

ただし8資産分散という投資自体がリスクが大きめの商品であることは事実です。

リーマンショックのような事態がおきれば4割近い下落を覚悟する必要があります。

8資産分散型のリスクが大きい理由

ボラリティの大きい新興国を1/4含む

株とREIT(不動産)で62.5%を占める

新興国債券クラスには毎年のように通貨危機も起きますし、対応するインデックスファンドとしてもベンチマークと乖離する傾向も高いです。

ある程度のリスク許容度が高い人の為の商品です。

たとえば楽天証券のiDeCoでは「楽天インデックスバランス」という商品を選べば全世界株へ15%、全世界債券へ85%でのリスクを抑えた投資をすることができます。

またSBI証券のiDeCoのオリジナルプランには8資産均等ではなくてREITを含まない6資産均等型ファンドや株と債券比率を4種類から選べる「DCインデックスバランス」といった商品もラインナップされています。

ただしiDeCoは自分で自由に商品を非課税枠内で入れ替え(スイッチング)することができます。

それを踏まえるとマネックス証券のiDeCoは各資産クラスに最安基準の信託報酬のインデックスファンドを揃えており、お手製バランスファンド作りをするならば最適な証券会社ということもできます。

全世界株式に投資する商品がない

マネックス証券のiDeCoには全世界株式に投資ができる商品がない点もデメリットです。

SBI証券のiDeCoのセレクトプランでは全世界株式へ投資をする商品が3つあります。

また楽天証券のiDeCoでは世界的に支持がされているETFでもある「VT」に対して楽天全世界株式インデックスファンドを通じて低コストでの投資が可能です。

VTの投資対象は47ヵ国で銘柄は8,000近くに上り、世界分散投資を叶えるファンドとして世界中で投資がされています。

2018年は新興国の投資成績がかんばしくないこともあり、いわゆる「新興国不要論」を唱える方もいます。

ただし新興国は人口と資源に富み成長力のある資産クラスであることに変わりはありません。

その爆発力を捨てるには判断はまだ早すぎます。

せめてemaxis slim 全世界株式(除く日本)のラインアップをして欲しいところです。

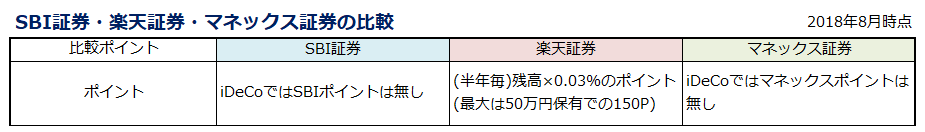

ポイントの特典が少ない

マネックス証券のiDeCoは特定口座であれば投資信託を保有した際に付与されるマネックスポイントが付与対象外となっています。

またiDeCoでのポイントはSBI証券の投信マイレージも対象外です。

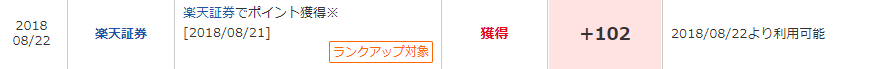

楽天証券のiDeCo のみが資産残高に応じて半年ごとにポイントを付与するキャンペーンを行っています。

・ポイント付与率は投資信託残高の0.03%相当分

・上限は150ポイント。(残高50万円以上)

ポイントは12月と6月の残高確認後の2か月後に付与されました。

(私の例:2018年6月残高34万円×0.03%)

ポイント面ではやはり楽天が最強です。

ただし加入時キャンペーンは随時行っていますのでチェックしておきましょう。

iDeCoの為だけに口座を作る必要がある

実はこれがネックの方が非常に多いかもしれません。

楽天証券またSBI証券とはややネームバリューが劣るマネックス証券は証券口座自体を持っていないという方が非常に多いです。

実際に自分もそうでした。

また実際の運用管理面でも証券会社を増やすことは面倒に感じます。

ただしiDeCoは一度積立設定をしてしまえば、掛け金も自動で引き落とされることより口座を見ることはほぼないことが実際に運用していて分かりました。

それもあり私自身iDeCoとIPOだけの為にマネックス証券の口座の開設をしました。

また証券口座の開設は楽天証券やSBI証券と比べても手順が短く15分ほどで手続きで終わります。

(スマホでもできました)

メリットとデメリットを比較してみて

マネックス証券でiDeCoをはじめる主なメリットとデメリットを比較しました。

マネックス証券のiDeCoは運用管理手数料が無料なことをはじめ、商品ラインナップもアクティブ・インデックス共に隙がありません。

しかし何より注目したいのはインデックスファンドが最安コストなことです。

信託報酬が最も安いコストの商品を選び続けることは長期資産運用において確実にそのリターンを押し上げます。

デメリットとしてはポイント面の物足りなさや口座開設の手間などがありますが、1番はやはり世界株式に分散できる商品がないことです。

ただし、あくまで老後の資産運用のためのことを考えるのであれば最も低コストの商品が揃う マネックス証券 が現状はiDeCoにおいて最適な証券会社となります。

マネックス証券のiDeCoを選ぶべき人

・分かりやすい、最適な投資がしたい

・全米や全世界株に特別な思い入れがない

こういった思いがあるのであればマネックス証券のiDeCoを選ぶべきです。もちろん自身のメイン口座だからという理由で始めるのもOKです。ただし

マネックス証券のiDeCoを選ぶ必要がない人

・全米や全世界株に投資したい

・最安にこだわらない

こういった人であれば、楽天証券のiDeCoで「楽天全米株式インデックス」や「楽天全世界株式インデックス」に投資をする。

または自身のメイン口座という理由からSBI証券のiDeCoを選ぶのもベターな戦略です。

まとめ

(今は口座開設キャンペーン中)

この記事ではマネックス証券でiDeCoをはじめるメリットとデメリットについてを紹介しました。

マネックス証券のiDeCoは現状最もiDeCoに最適な金融機関です。

・運用管理手数料は無料であり

・商品ラインナップにも隙がありません

そして何よりインデックスファンドのコストが最安なことは他の何にも勝るメリットです。

ポイントなどの他の面についてはあくまで二の次です。インデックスファンドは低コストであればあるほど将来的に複利となってその運用差額は膨れ上がります。

老後資産のためのiDeCoなら尚更です。

「iDeCoの口座はどこを選べばいいか分からない」という方にこそ使ってほしい口座です。

iDeCoは便利な制度とは聞いているけれど、なかなか踏み出せない方も多いかと思います。ただしまだ加入をしていない方は無料で資料も請求できます。

一度資料をとってみてはいかがでしょうか?