2017年からのイデコ参入となった マネックス証券 。

その低コスト商品のラインナップはネット証券御三家としての意地が見えました。

・iDeCoは楽天証券かSBI証券

その2択から加わったもう1つの選択肢。今後ますます3社のコスト競争は過熱を究めていきそうです。

運用管理手数料が無料

信託報酬最安のeMAXIS Slim

米国株はダウとS&P500へ投資可能

顧客要望に対応して商品を追加してくれる

(こちらの記事でおすすめ金融機関を比較)

- マネックス証券でiDeCoを始めるメリット

- マネックス証券iDeCoのおすすめを厳選

- おすすめ商品 14本

- 一押しファンドはジェイリバイブとiFreeNYダウ・インデックス

- 検討の余地がある商品 6本

- あまりおすすめができない商品 4本

- まとめ

マネックス証券でiDeCoを始めるメリット

私は 楽天証券 でiDeCoをはじめましたがマネックス証券に移管を考えるほどのメリットを持っています。

①運用管理手数料が無料

運用時(毎月)にかかる手数料は3つあります

・事務手数料(103円)は国民年金連合会に

・資産管理手数料(64円)は信託銀行に

・運営管理手数料は金融機関に

マネックス証券はこのうちの運用管理手数料がはじめから無料です

この費用が無条件無料となる金融機関は今のところ6つだけです。(ネット証券でもSBI、楽天、マネックス証券など限定的)

例えばゆうちょではじめれば255円が毎月余計に発生。

年間で3,060円。その差は大きいです。

他社から移管する手数料も無料

既にiDeCoの口座を他の金融機関でももっている人の場合、 マネックス証券 に移管する際の手数料が無料になります。

手数料、また商品の信託報酬が割高な

・メガバンクまたは地方銀行

・店舗型の証券会社

こちらで口座を作った人は長期間で見ると損をする可能性が非常に高くなります。大事な老後資産です。移管の検討をしておきましょう。

②業界最安水準の低コスト商品

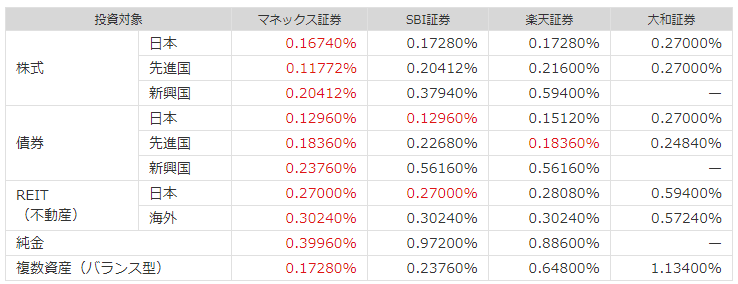

( マネックス証券 より 2018年6月データに更新)

マネックス証券のiDeCoには日本、先進国、新興国。それぞれの資産クラス全てに他社と一線を画す低コストインデックスシリーズ「eMAXISSlim」がラインナップされています。

現在最もコストの低い商品が揃う証券会社です。

商品数は24本。楽天証券(32本)、SBI証券セレクトプラン(34本)と比べて少なく見えますが全く不足感はありません。

同じ性質の商品がいくつもないので投資初心者でも迷わないし選びやすいです。

また、iDeCoの商品数は上限35ホント確定拠出年金法より定められています。

マネックス証券のiDeCoには今後も加入者の希望に沿って複数の商品をラインナップできる強みがあるとも言い換えられます。

実際に2018年10月からはアメリカ株への投資先としてダウのほかにS&P500へ連動するインデックスファンドも追加されました。

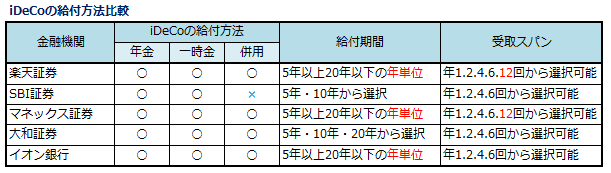

③給付方法に自由がきくのも強み

(SBI証券は給付期間の自由がありません)

マネックス証券はiDeCoの受給方法に自由がきくのも大きなメリットです。給付期間は5年~20年での年単位で自由に選択可能です。

退職金の額に合わせて一時金と年金方式を組み合わせて受給することができるので、節税をしてiDeCoの手取金額を増やすことが可能になります。

以上が私の考えるメリットです。他にも

・iDeCo専用ダイヤルが土曜日受付で平日でも20時まで対応してくれる

・スマホでもすぐ残高確認&手続き可能

・人気ファンド「eMAXIS SlimS&P500」が追加

そんなユーザビリティーの高さもポイントです。

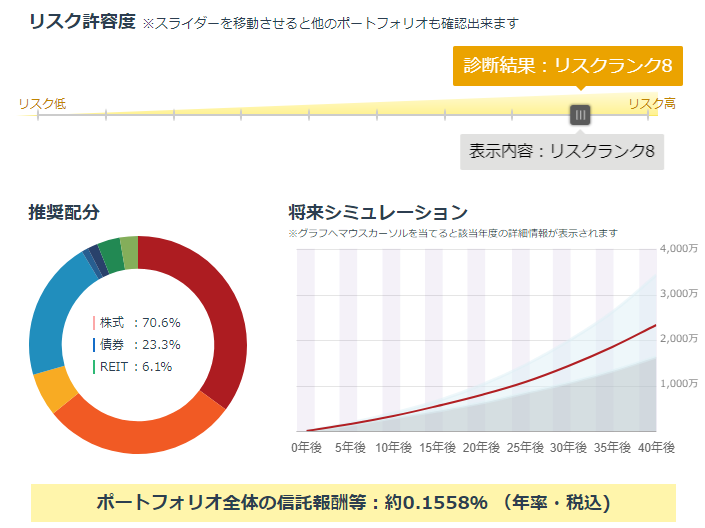

またロボアドバイザーによる運用診断も面白いです。

( マネックス証券 iDeCoポートフォリオ診断より)

年齢や投資経験の有無など5つの質問に答えることで自分にあった最適なポートフォリオと商品提案をロボアドバイザーがしてくれます。

具体的な金額シミュレーションができるのもポイントですね。

ただしiDeCoのアドバイス機能はあくまでツール。

iDeCoは法律上「運営管理機関による特定の運用商品の推奨は不可」となっているのでこれは仕方がありません。

あくまで投資の目安として使っていきましょう。

マネックス証券iDeCoのおすすめを厳選

この記事ではそんなマネックス証券iDeCoの商品を

①おすすめなもの

②おすすめはしないが検討余地があるもの

③余程の理由がない限りオススメできないもの

以上3つのカテゴリへと振り分けをしました。

投資商品を迷っている方への参考になれば幸いです。

またあくまで個人のまとめ。信託報酬の引き下げも随時あります。詳細な数字は各自証券会社で確認をお願いします。

おすすめ商品 14本

(2019年7月末データに更新)

おすすめ商品としては

・各資産クラスで最も低コストなインデックスファンド

・ リターンが主要インデックスを越えそうな商品

以上をポイントとして14本選択しました。インデックスファンドがその内11本をしめています。

この中で自分の許容リスクを踏まえてお手製バランスファンドを作ってみるのも面白いです。

今年なら株式重視で組みたいところですね。

eMAXISSlimは今後も低コストNo1に進む

現行の信託報酬が最安基準のeMAXISslim。ただしそれだけに終わりません。

他社のコスト引き下げがあればそれにすぐ対抗し、信託報酬の引き下げをします。それが同シリーズ最大の強みです。

投資者としても信頼ができて、乗りかえの手間もありません。

更に特筆するポイントがもう1つ。

それが受益者還元型信託報酬です。

ファンドの純資産総額が一定の金額を超えると、その超えた部分についての信託報酬が安くなる仕組みのことです。

だからこそeMAXISSlimはインデックスファンド低コスト競争の常に一歩を歩み続けます。

eMAXISslime8資産バランスは革命的。

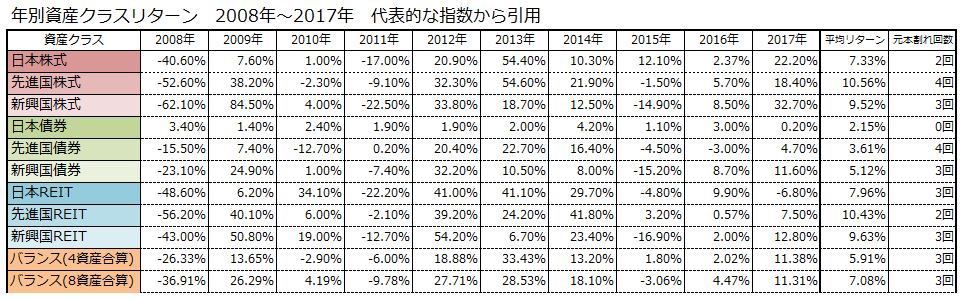

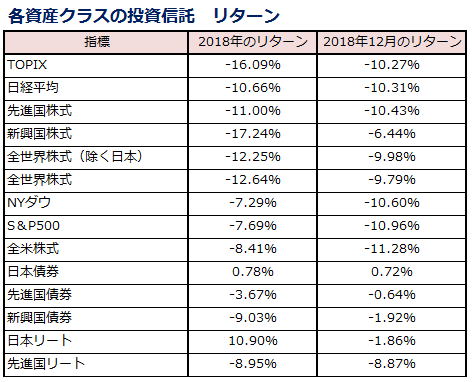

(各資産別リターン。8資産でも2008年は−36%)

eMAXISlim8資産はバランスファンドの信託報酬が割高になるという常識を打ち崩した革命的なインデックスファンドです。

自分で低コストファンドを組み立てた場合よりも経費率は安くなります。

またバランスファンドは特定の資産クラスの変動が大きくとも自動でリバランスをしてくれます。少ない資金であっても資産配分が崩れない点に安心できます。

但し気をつけたい点があります。8資産分散だから安全。リスクがないは間違いだということです。

8資産分散型のリスクが大きい理由

ボラリティの大きい新興国を1/4含む

株とREIT(不動産)で62.5%を占める

その半数以上が株、REITといったボラリティの高い商品で占めることは覚えておきましょう。

2018年は国内REITの好調により大きな下落を避けましたが、金融危機が起きればリートは真っ先に値下がるので3割以上の下落もありえます。

安全よりの運用がしたいのであれば、国債のインデックスファンドをポートフォリオに多く組み入れることで経済危機でもその影響を一定以下に抑えることができます。

ただしリターンも限定されてしまうので

・自分の年齢の比率で保有をする

・資産の1/2または1/4と割合を決める

といったルール付けを自分の中で行い、特定口座の資産運用とあわせて考えることが望ましいです。

底打ち感ある新興国株式と好調だったJ-REIT

2018年度は年間を通して一方的に下がり続けた新興国株式市場。

特に中国では米中通商問題の懸念もあり大きな下落となりました。

しかし実体経済としてはGDPは先進国を上回り、労働人口も豊富。発展の可能性を大きく見込めます。

株価としても割安感が高まっているので投資妙味は十分です。

反面2017年度は不調で2018年度は好調だった資産クラスも。

それが日本のREIT市場です。

オフィスビル事業が特に好調で今後も安定的な収益が期待できます。

ただしあくまで割安感が好まれて買われた公算が高く、好調だからといって飛びつくと高値つかみをする可能性も高いです。

「オリンピックまでは大丈夫」という方もいますが株価は何よりも早い先行指標となることからタイミングを狙うことは難しいです。

迷う時こそインデックス投資は動かない方がいいケースは多々あります。

慎重な判断をしてください。

一押しファンドはジェイリバイブとiFreeNYダウ・インデックス

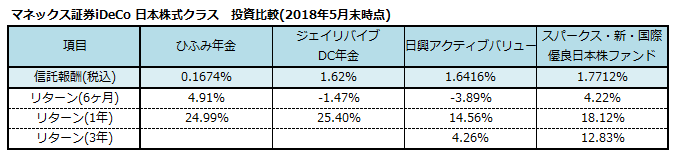

アクティブファンドはまず『ジェイリバイブ』を推します。割安であり成長性の高い中小型銘柄に投資を行う商品です。

2018年は30%ほどの大きな下落。

しかしそれでも過去3、5、10年どの期間で見ても十分にインデックス投資を上回る実績を残しています。

その特徴として注目なのは、株価が下落した銘柄から厳選投資を行うという点。

昨年度は不当すぎるほど売りに売られた日本の新興株。しかし株価はいつか企業価値に追いつくことを考えると今年は十分に上昇余地が見込めます。

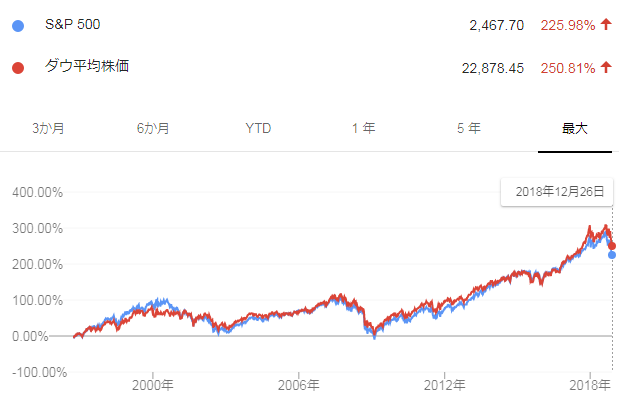

インデックスファンドのおすすめとしては米国株式市場の代表的な30社であるNYダウへと投資をする「iFree NYダウ・インデックス」を上げます。

マネックス証券のiDeCoは人気のアメリカ株式へ

・iFreeNY・ダウインデックス

・eMAXIS SlimS&P500インデックス

以上2つの商品で「ダウ」または「S&P500」の両方への投資をすることが可能です。

「NYダウ」は米国株式市場の代表的な30社から構成される株価平均型の指数であり、時価総額加重平均型の「S&P500」に比べて銘柄数が少なく分散性も低くなります。

ただしパフォーマンスで比較をした場合はNYダウはS&P500に比べて歴史的にも良いリターンを残してきました。

iDeCoには運用益の非課税メリットもありますので、選択と集中がされているNYダウのほうがベターな選択といえそうです。

2018年までの過去3年間もS&P500を上回る成績を残しました。

また、新興国株式クラスを一押しできない理由はボラリティの高さとその主要国の今後のいくつかの不透明さから。

インドはイケイケムードが漂う中で銀行が抱える債務はかつてないほどに膨れ上がっており、貸し出し債権の回収不能が懸念されます。

中国についても米中問題は解決には至りません。

そして新興国への投資の1つの懸念として、政治不安による通貨リスクもあげられます。

株式は上昇したとしても為替の乱高下により円建て時のリターンがないという可能性も起きうることに注意してください。(2018年のインドが当てはまります)

検討の余地がある商品 6本

検討の余地がある商品としては

・信託報酬に見合う魅力があるアクティブファンド

・一般的に投資する価値があるとされるもの

以上6本を揃えました。

またヘッジありファンドは年金を運用するGPIFも、ある程度それをポートフォリオへと組入れてはいます。しかし個人として購入をする意味合いは薄いです。

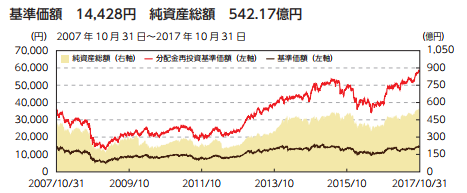

コストに見合う2つのファンド

(朝日Nvestグローバル目論見書より)

・朝日Nvestグローバル

・野村J-REITファンド

この2つはインデックスファンドではなくてアクティブファンドです。

朝日Nvestグローバルは日本を除く世界株式へと投資しています。新興国株も対象ですがその割合は30%以内。上位銘柄はほぼ先進国です。

業種や国にこだわらない厳選投資が特徴的で投資銘柄は30から50ほど。

税込1.944%という信託報酬は割高に感じます。しかし設定年となる2000年から常に結果を出し続けてきたファンドです。

コストに見合う実績があります。

また野村J-REITファンドについても同理由で価値があると判断しました。

信託報酬は1%を超えますが2005年から10年近くにわたる長期的リターンがベンチマークを上回っています。

200億円を超える純資産額。認めないことは不自然です。

JPX日経400は新スタンダードとなりえるか

次に注目したのはiFreeJPX日経400インデックス。

JPX日経400というのは日本取引所(JPX)と日経新聞社が共同開発した指標です。(2014年から)

対象銘柄は東証一部・二部、マザーズそしてJASDAQ。

・企業時価総額

・営業利益

・ROE(株主資本利益率)

その3つからスコア付けした上位400社により構成されています。銘柄入れ替えは年に1回。

TOPIXには赤字企業でも東証一部へ上場していれば組み込まれてしまう。そんな問題のある大企業を排除する画期的な指標にも見えるJPX日経400。

しかしそれは今後の発展へと目をつむる側面もあるということには注意する必要があります。

実際にこれまでのリターンもTOPIXに比べてよくありません。

マネックス資産設計ファンドはやや割高

マネックス資産設計ファンド<育成型>は日本と先進国の株式・債券・リートに対して分散投資を行うファンドです。

資産配分比率は期待リターンやリスクをもとにして年ごとに変動します。

ただし為替リスクの観点から外貨建て資産への配分比率は50%以下となります。

決して悪くはありませんが、インデックス指数の組み合わせ商品としてはやや割高です。

また、投資効率を高めるための資産配分は今や個人でもこういったサイトを利用することで可能となります。

自分自身で低コストファンドを組み合わせして定期リバランスをしたほうが高いリターンがのぞめそうです。

以上検討余地のある6つの商品

ゴールドファンドについても、金はあくまで安全資産。ポートフォリオの一部のみへと留めましょう。

特定口座の投資先としてはゴールドは調整相場でこそ輝くので投資をするのも面白いかもしれません。

あまりおすすめができない商品 4本

あまりおすすめしたくない商品には

・信託報酬に割高な印象を受けるアクティブファンド

・個人的に投資する価値を見出せない商品

以上4本を選択しました。

日本株式のアクティブファンドは2つで十分

・割安と判断される銘柄に投資して実績を積み上げてきた日興アクティブバリュー

・銘柄数を絞り集中投資。TOPIXを上回る成果を常に残し続けてきたスパークス・新・国際優良日本株ファンド

これらのアクティブファンドは悪い商品ではありません。

しかしマネックス証券のiDeCoには「ジェイリバイブ」と「ひふみ年金」があります。日本株式クラスのアクティブファンドはそれら2本で事足ります。

あくまで同じ資産クラス。

いくつも似通ったものを持つ必要性は特にありません。

アクティブのバランス型はおすすめしない

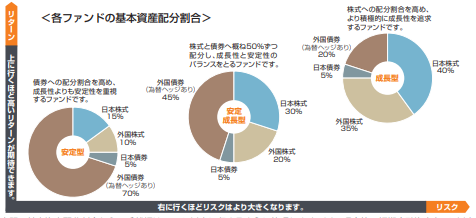

株式と債券を50:50でもつラッセルのバランスファンド。その名も「安定成長型」

・日本株式30%

・外国株式20%

・日本債券5%

・外国債券45%

この資産配分が特に悪いわけではありません。

ただしある程度リターンの限界が見えることは事実です。そして1%を超える信託報酬。どうしても割高と言わざる得ません。

手間はかかりますが自分でお手製バランスを作る方が効果的です。iDeCoはスイッチングが非課税枠内で自由にできることも強みです。

ましてマネックス証券のiDeCoの低コスト商品ならなおさらです。

以上おすすめしない4つの商品。

ラッセル外国株式についても悪い商品とは言いませんがが、特に買いたい材料が見当たりません。

また、どうせ高い信託報酬を払うのならアクティブファンドには尖ったものを選びたいです。

まとめ

マネックス証券で特におすすめしたい商品は

・iFreeNYダウ・インデックス

・ジェイリバイブDC年金

以上2つの商品です。

いずれも昨年は不調でしたが2019年には大きな期待ができそうです。日本市場は不安定ながらも企業は着実に増収増益を続けています。

米国も同傾向。中国との対立が治まれば更なる株高が期待できます。

ただし景気はみずもの。また多くの投資家がペースの速い株高への出口を探し始めだしています。

経済危機時のリスクは許容しておきましょう。

・ジェイリバイブは2008年マイナス37.25%

・ダウは2008年マイナス33.84%

リーマンショック時にはそれほど大きな下落となっています。

長期的なリターンを信じて暴落をどこまで耐えれるかは個人の尺度で決めるところです。

それでも私がこの2商品をすすめたい理由。

それはiDeCoの受取時非課税枠を活かしたいから

退職金のみで退職所得控除を使い切る人にはあまり関係がないですが、退職金が少なく枠が余る人にとってはiDeCoはせっかくある節税メリットです。

どうせならフルに生かしましょう。

また、そんな理由より私は

・iDeCoとNISAはリスクを高めにリターンを優先。

・特定口座はリスクを抑えて国債中心に。

そういった配分で資産運用をしています。

(実際に楽天証券 では楽天全米株式に100%投資)

ただしiDeCoはNISAと違って非課税枠を消費しないでスイッチングもできます。ある程度は肩の力を抜いて考えましょう。

以上マネックス証券のiDeCoおすすめ商品のご紹介

マネックス証券は現在最も低コストファンドラインナップが充実している金融機関です。(2018年11月現在)

今からDeCoに加入するなら最も低コストの マネックス証券 をすすめます。

まだ加入をしていない方は無料での資料請求もできます

口座が無い場合はマネックス証券の口座開設も同時にしておきましょう。今なら新規キャンペーンでのキャッシュバックも行っています。

また、確定拠出年金の仕組みにまだ不安が残る方は一度書籍を読んでみることもおすすめです。

特に私のおすすめはこちらの本。

これが一番わかりやすいです。