友達が転職をしました。零細自営業から優良企業への転身です。

なぜ優良企業と言い切れるかというと、自分がその会社に勤めているから。色々ありますが全てをひっくるめて、いい会社です。

年初に結婚をして7月に転職。

・12月には子供も産まれて

・遠くない日には家も欲しい。

彼の未来はとても明るく僕には見えます。そんなとき彼に相談されることがありました。

"iDeCoってホンマにええの?"

- 僕が彼に伝えたiDeCoのメリット

- イデコはデメリットもある

- 彼からの質問。少額の積立について

- 積立金額が小さくてもiDeCoは得なのか

- iDeCoは出口でも2つの税優遇

- まとめ 少額積立はOKだけど良く考えて

僕が彼に伝えたiDeCoのメリット

僕が彼に伝えたiDeCoのメリットはこんな感じです。

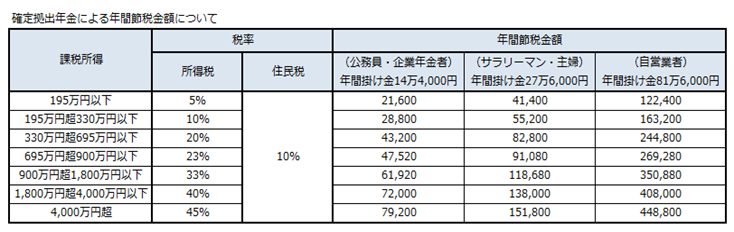

掛け金が全額税控除される

例えば年収400万ほどでも、毎月23,000円を積み立てれば所得税と住民税が年間55,200円安くなる。

年収が上がれば所得税率が上がるのでその控除はもっと大きくなります。

30歳から60歳までの積立投資はまず勝てる

(分からないなら全世界株式がベスト)

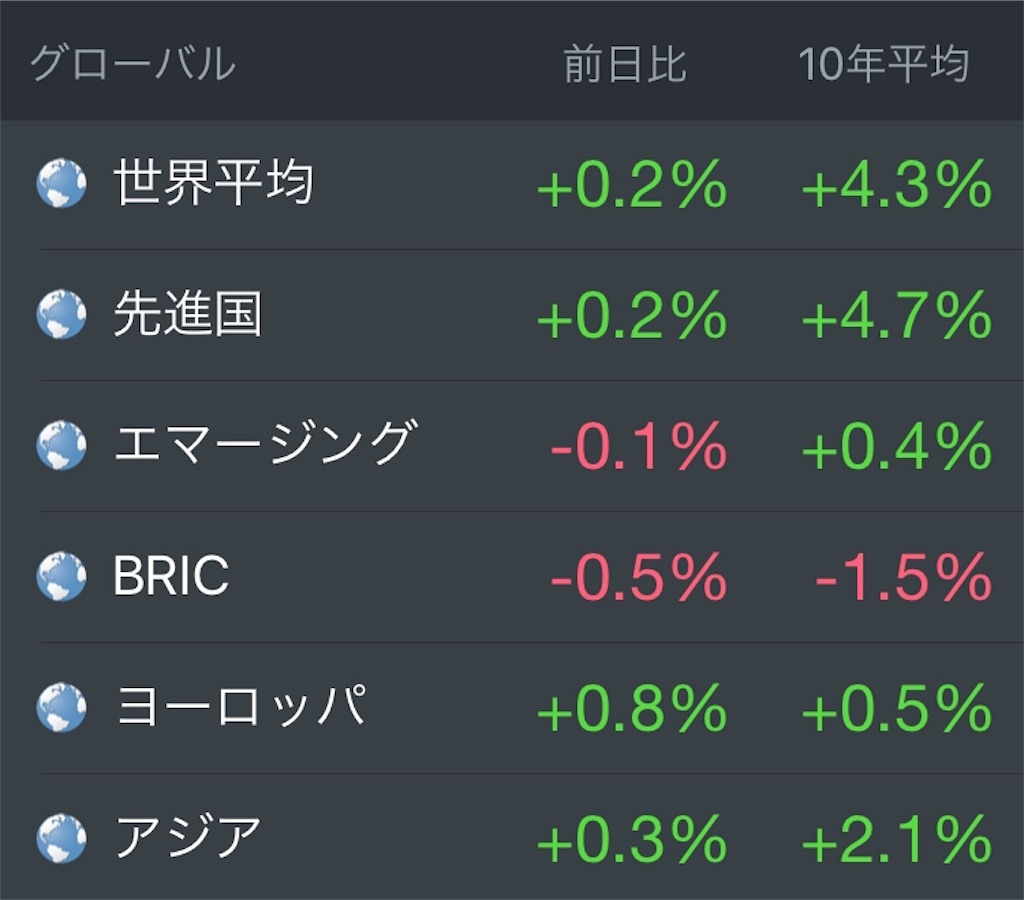

世界全体の相場をふりかえってみた場合、小刻みな上下や調整を繰り返しながらも結局株式指数は右肩上がりになってきました。そうやって世界は成長してきたということです。

この運用はそうそう負けない。

負けるようであれば色んな常識が壊れていくレベルだということです。

・世界は成長を遂げないということになり

・元本保証をうたう保険も破綻しかねません

長期間の積立投資が失敗する可能性を考えるなら、僕らが勤める会社が破産することを考えた方が現実的です。

それにおすすめしませんが、iDeCoは定期預金という形も取れるわけです。それでも税控除があるから得になります。

イデコはデメリットもある

しかしiDeCo(確定拠出年金)にはデメリットがあります。まず、毎月に発生する手数料です。

イデコにかかる手数料一覧

・加入時にかかる手数料 2,777円

・積立時にかかる手数料 167円(内運用に64円)

・受取時にかかる手数料 432円

例えば30歳からの積み立てを60歳までしたとして。それから10年に渡って受取をしたと仮定すると、発生する手数料の生涯の合計は74,897円となります。(受取方法により若干前後)

これは積立、運用金額に関わらず一定です。そしてiDeCoは原則60歳になるまで、途中引き出しが出来ないというデメリットもあります。

彼からの質問。少額の積立について

僕が何度も彼に話したiDeCoのメリットとデメリット。投資経験の少ない友人もそれを腹に落としてくれるようになりました。

だからこそ、彼は僕に聞いてきました。

「iDeCoって月に10,000円でもいいの?」

・長期投資の優位性は理解したけれど不確定なもの

・でもiDeCoの税控除に関しては絶対的なものだから受けておきたい。(保険とは別枠)

・ただし月に23,000円は難しい

そんな想いからの質問です。

積立金額が小さくてもiDeCoは得なのか

少し長くなりましたが本題に入ります。

iDeCoは月に10,000円また最低の掛け金の5,000円であっても手数料負けしないのか。

実際に計算をしてみました。

また補足として書いておきますがiDeCoの手数料は掛け金の中から支払われます。つまり5,000円の掛け金であればその中で毎月167円が差し引かれ、実際の積み立ては4,833円になるということです。

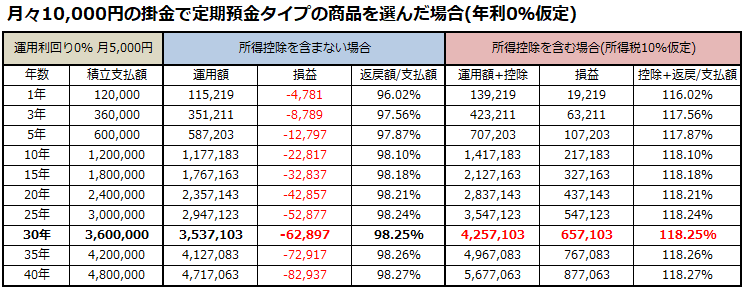

積立金額5,000円で試算

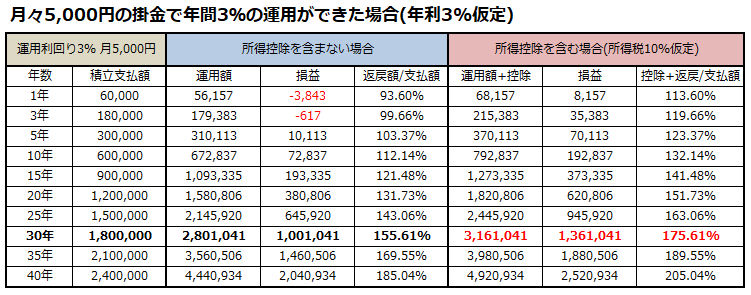

年利3%で運用ができた場合、定期預金の商品を選んで元本保証運用をした場合で見ていきます。

年利3%で運用をした場合

5,000円で年間3%近くの運用ができた場合、30年後には運用金額が積立金額より100万円ほど増えます。

それに加えて約36万円分の節税もできます。受け取り時の手数料(1回432円)を含めても大幅にプラスです。

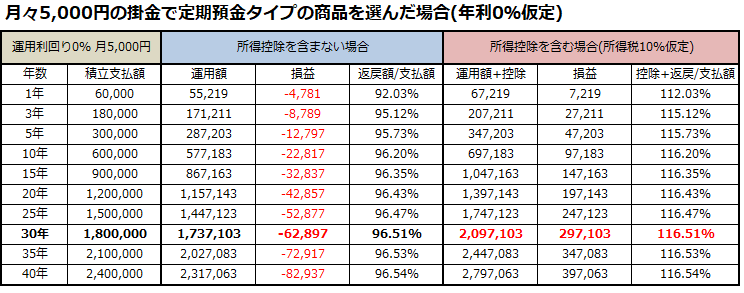

元本保証運用をした場合

5,000円で元本固定運用をした場合、30年後の運用金額は積立金額より60,000円ほど少なくなります。

ただし所得控除を含めて考えれば30万円近くのプラスです。

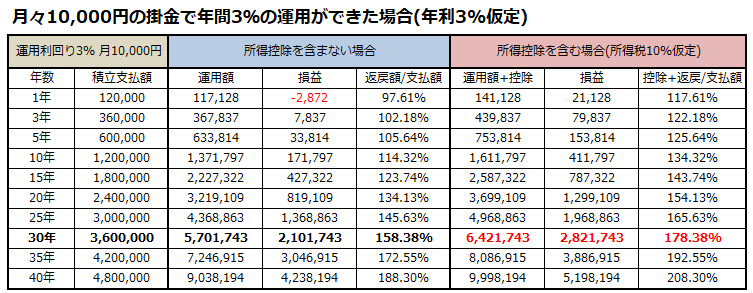

積立金額10,000円で試算

5,000円の時と同じケースで見ていきます。

年利3%で運用をした場合

10,000円で年間3%近くの運用ができた場合、30年後には運用金額が積立金額より210万円ほど増えます。

それに加えて約72万円分の節税もできます。複利の影響を受けるので5,000円の時より運用益が2倍以上となりますね。

元本保証運用をした場合

10,000円で元本固定運用をした場合、30年後の運用金額は積立金額より60,000円ほど少なくなります。

ただし所得控除を含めて考えれば65万円近くのプラスです。

計算をしてみて分かること

定期預金運用でもプラスリターン。

iDeCoは月に5,000円の積立でも税メリットが手数料を上回ることがわかりました。

また、もう1つのケースとして設けた、年利3%での運用は株式市場の歴史からすれば控えめであり現実的な数字です。

iDeCoは出口でも2つの税優遇

よくiDeCoについて、「あくまで課税の繰り延べであり税を先送りしているだけ」という意見がありますがこれは一部誤りです。

iDeCoは受取時にも2つの税優遇があるからです。

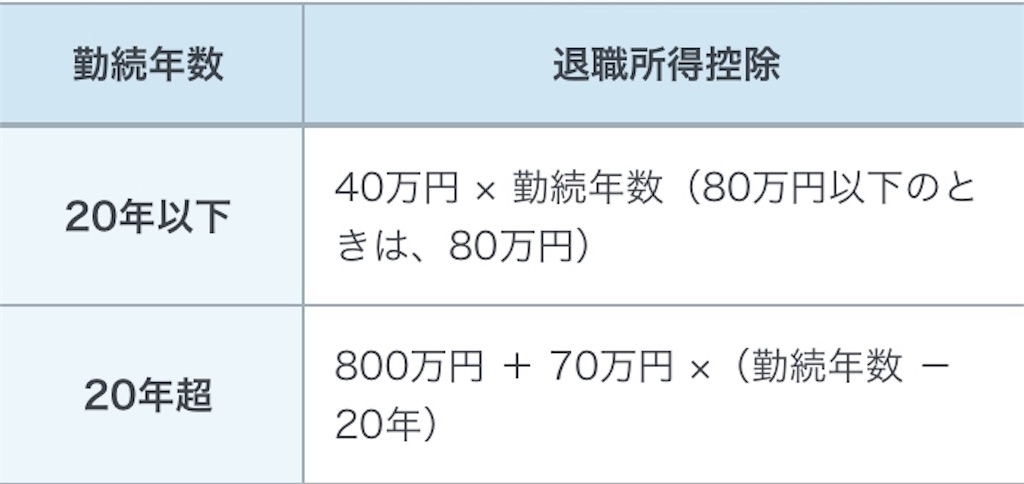

退職所得控除

一括受取の場合、退職金と合わせて以上の金額までは課税されない。超えた分についての1/2が退職所得扱いとなる控除のことです。

公的年金控除

分割で受取の場合は65歳までは70万円まで、65歳以上だと120万円までは税金がかからない。(公的年金と合わせて)超えた分についてのみ課税がされる。

例えば勤続年数30年の場合は

・退職所得控除で1,500万円

・公的年金控除は最低でも60〜64歳で350万円

最大で1,850万円までの控除を受けれます。

どんな人でも出口優遇はある

退職金の多い大企業の場合、退職所得控除の枠は意味がないという方はいるかもしれません。しかしそれでも公的年金控除が5年分は受けれます。(国民・厚生年金が65歳から支給開始として)

そして今の時代、年金は65歳から70歳まで支給が遅れることは十分に考えられます。公的年金控除を10年以上受けられる未来も意外とすぐそこです。

非課税での受取を増やしたい場合は給付方法が一時金と年金を併用できる金融機関を選んでください。

現状SBI証券は一時金と年金受取の併用が出来ません。

そういった点でも私はiDeCoを運用する金融機関として楽天証券とマネックス証券をすすめています。

まとめ 少額積立はOKだけど良く考えて

「5,000円の少額積立でもiDeCoはお得!」

この記事ではそれだけ分かっていただければ良いかなと思います。退職金があまり期待できない人や自営業や主婦さんには特にすすめたい制度です。

また金融機関は手数料無料で、一時金と年金受取の併用ができる楽天証券 かマネックス証券を選びましょう。今はマネックス証券の方が低コスト商品ラインナップが充実していますね。

iDeCoを慌てて始めるのは少し怖い

しかし僕は友達に「イデコはもう少し待ったら?」と言いました。それは彼の現状を踏まえての友人としてのアドバイスです。

友人の現状

・まだ家を買っていない。でも買う予定

・子供が年末には産まれる。

・貯蓄はあまりできていない

こんな彼から出てきた「月1万円くらいなら…」という金額設定。それはあまりにも危ういと思うのは僕だけでしょうか。

予想外の出費が今後待ち受けているかもしれません。

「そんなことやってる場合じゃなかった」と思う可能性も今の彼なら起こり得ます。

ある程度生活の地盤が固まって

・生活費がどれくらいか

・年間の手取りや支出はいくらくらいか。

そういったことを把握してからイデコをやればいいよと答えました。その上での少額積立ならもちろんOK。

友達は僕の言葉に納得してくれました。

近い未来、彼がiDeCoを始めて、2人で運用商品についてあれこれ語り合うのが楽しみです。