初めまして、現役のCFD投資家、bigchanです。

今回はCFDについて、全5記事にわたり解説していきます。

記事の全体像は以下のようになっています。

- 1:CFDとは?特徴や仕組み、メリットデメリットを初心者向きに解説

- 2:CFD口座開設の手引き、実際に口座を解説してみよう!

- 3:CFD取引所選び、初心者のためのおすすめ証券会社を解説

- 4:初心者がCFDで失敗しないためのコツ

- 5:慣れてきたら…CFDで儲けるためのコツ

これを読んでCFD投資に興味を持ち、始めるきっかけとなれば嬉しく思います。

1記事目となる今回は、CFDのイロハから丁寧に解説します。読み進んでいくうちに、CFDが簡便な上に懐が深いことを知って、あなたもCFDの魅力に引き付けられること請け合いです。

CFDとはContract For Differenceの略

CFDとはContract For Differenceの略で、日本では「差金決済取引」と言います。

では、「差金決済取引」とはどんなものなのでしょうか?通常の株売買とどこが違うのでしょうか?

CFDでは、実にさまざまな投資対象を扱っています。世界中の個別株や株価指数を初め、債権、金・原油などの商品まで。CFDを行える証券会社の中には、1万種類もの銘柄を扱っているところもあるくらいです。

CFDは日本ではまだ余りポピュラーにはなっていませんが、イギリスでは金融市場の3割を占めるほどの人気商品です。

CFDは現物株取引や先物取引とは違った仕組みです。それらをしっかり理解しておかないと、せっかくの素晴らしい投資手段を十分に生かすことができません。

CFDのメリット

- 多様な銘柄への投資が可能です。

- レバレッジは最大10倍のため、少ない資金で取引を始めることができます。

- 最低取引単位が2000円などと少額のため、気楽に投資を開始できます。

- 取引に係る手数料を小さく抑えることもできます。

- 1日の取引時間が長い上に日本の祝日にも取引が行われるため、相場の急変に臨機応変で対応できる安心感があります。

- 取引期限がないので、ゆったりした気持ちで取引ができます。

- 売りからも取引を始めることができるため、 ヘッジ用に使うこともできます。

- 世界の株式市場に容易にアクセスでき、グローバルな視野での投資ができます。

CFDのデメリット

- 証券会社ごとに取り扱い銘柄や証拠金に大きな違いがあるので、事前の十分な検討が必要です。

- 取引ができる証券会社が余り多くありません。

- レバレッジを大きくしすぎると損失が大きくなることもあるので注意が必要です。

- 海外商品の売買の際には為替変動リスクを考慮する必要があります。

- 売買手数料の他に、価格調整額、価格調整額、金利調整額が発生することがあり、事前の調査が必要です。

CFDに向いている人、そのポイント

メリットとデメリットを元に、私が考えるCFDに向いている人を解説します。

株初心者の人

CFDは先物取引に似ていますが、取引を始めるにあたって用意する資金がずっと少なくて済みます。先物取引の敷居が高すぎて投資をためらっている投資家向け、投資初心者向けです。

相場の急落が怖い人

そんなあなたに、CFDは「売り」からも投資が始められます。それは、相場が値下がりしても利益を出せる可能性があるということです。

海外に投資したいと思っている人

海外株式がお手軽に売買できるのが魅力です。

日中は忙しくて取引ができない人

朝から夜間まで、1日中取引ができるので、忙しいあなたにはもってこいの商品です。

レバレッジを効かせた取引ができるので、 投資のベテランのあなた、自分の戦術を信じて少し冒険をしてみることもできますよ。ただし、冒険はほどほどにしてくださいね。

CFDの特徴

CFDの大枠を知ったところで、さらに詳しい特徴の解説に進みます。

CFD銘柄の基になる原資産とは

最近、金融派生商品(デリバティブ)という言葉をよく耳にします。

デリバティブ取引は、株式や金のような実体のある資産(原資産と言います)の売買ではありません。資産を保有するのではなく、原資産の価格変動を予測する取引で、先物取引やCFDが該当します。

CFD銘柄は、原資産の種類によって多くの種類に分かれます。

例えば、「日経平均」。日経平均は、日本を代表する225銘柄の株価を調整して平均化した指数です。この数字を「株価指数」と呼びます。

株価指数の代表格の日経平均は、日本や世界の経済・政治状況を反映する重要な指標です。そのため、「日本の企業収益が向上していることを反映して、日経平均が史上最高値を更新しました」などのようにニュースで話題になります。

日経平均は単なる数字で、売買の対象にはなりません。では、どうしたら、日経平均を売買できるのでしょうか?

そこでCFDの出番です。CFD銘柄の中には、日経平均を原資産として価格形成をする銘柄(日経平均CFD)があります。

つまり、日経平均の売買を日経平均CFDが代表して行えるのです。

同じ様に、ダウ平均CFDという商品でニューヨークダウ平均を売買できます。

取引所CFDと店頭CFD

引用元:岡三オンライン証券

CFDには、取引所CFDと店頭CFDの2種類があります。

取引所CFDは「くりっく株365」と言う名称で、日経225、ダウ平均、ドイツDAX、イギリスFTSEの4種類の株価指数のみを扱っています。「くりっく株365」銘柄は、東京金融取引所に上場していて、公設の取引銘柄と言えます。

一方の店頭CFDでは、株価指数はもちろん、個別株、商品など多彩な銘柄を取引できます。店頭CFDは証券会社が独自に行う取引で、取り扱い銘柄や売買価格も証券会社が設定します。こちらは、私設の取引と言えます。

ということで、これから先は、日経225、ダウ平均、ドイツDAX、イギリスFTSEの4種類の株価指数は、「くりっく株365」と店頭CFDの両方を、それ以外の銘柄は店頭CFDを対象に説明します。

多様な銘柄への投資が可能

CFDの取り扱い銘柄は多種多様です。

例えば、日本、アメリカ、ドイツ、イギリス、オーストラリア、香港などの個別株銘柄。次に、日経平均やダウ平均を始め、ドイツ、イギリス、香港、中国など多くの国の株価指数も売買が可能です。証券会社ごとに売買可能銘柄は大きく異なります。サクソバンク証券とIG証券は、とくに多くの銘柄の取り扱いがあります。

また、FXを始め、日本やアメリカなどの国債、原油、金、コーヒー、大豆、砂糖などの商品を対象にしたCFD銘柄も。 さらに、Vix指数やETF、ETN、REITなどのあまり耳慣れない商品への投資も可能です。

ちなみに、Vix指数とは、別名「恐怖指数」とも呼ばれます。市場参加者の相場に対する気分を反映する指数で、市場参加者の不安感が強いと上昇します。その特性を活かし、株急落時のリスクヘッジとしてvixを小額保有する方も最近は増えてきましたね。「つみたて投資を始めたけど暴落が不安」なんて方は、そのお守り役として持つのも面白いかもしれません。

差金決済による証拠金取引

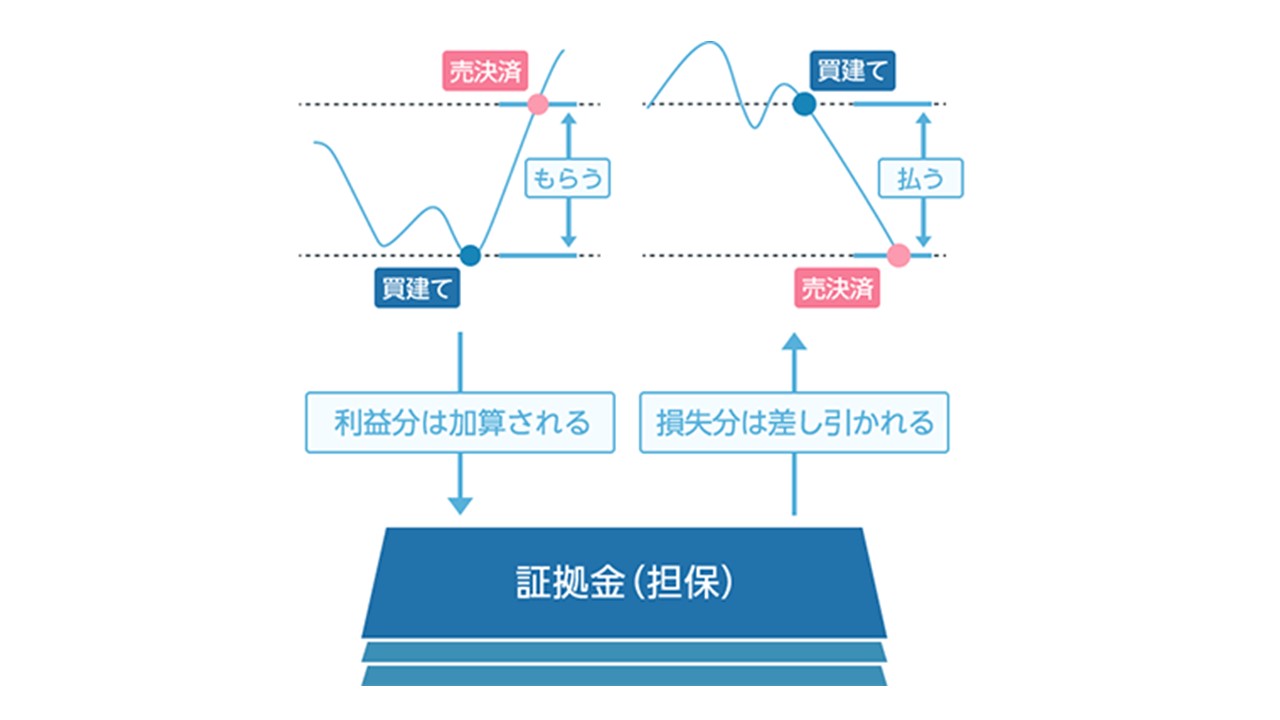

CFDでは、売買のたびに現物(代金もしくは株式)の受け渡しをする必要がありません。その代わりに、購入した銘柄を売却した時に(売り決済と言う)購入金額と売却金額の差額が清算されます。

ですから、購入時よりも価格が上昇していれば差額をもらえ(儲け)、値下がりしていれば差額を支払います(損失)。この決済のしかたは「差金決済」(さきんけっさい)と呼ばれ、信用取引や先物取引の際にも使われます。

差金決済では、売買に必要な金額の何分の一かの金額で売買ができます。ただし、損失が出た時に備えて、決められた金額を「預入金」として口座に預けておくことが求められます。この預入金のことを「証拠金」(しょうこきん:委託証拠金)と言います。

引用元:GMOクリック証券

取引を始めるに当たっては、まず、十分な証拠金を用意してください。あなたが取引を始めると、預入金の中からに必要分(必要証拠金と言います)が拘束されます。余った分を「取引余力」と言い、追加注文に充てることができます。

株価指数CFDの場合の必要証拠金額は、取引金額の10%に相当する日本円となっています。

売りからも取引が可能なのが現物株取引との大きな違い

CFDでは、信用取引や先物取引と同様に、売りから売買を始められます。これが、現物株取引との大きな違いです。CFDを売った場合、株価(指数)が値下がりすれば儲けとなり、値上がりすれは損失が出ます。

少ない資金で取引が可能(レバレッジをかけられる)

株式投資と言うと、口座にある投資資金分でしか取引ができないと思いがちですね。

「株式投資を始めたいけど、自分の手持ち資金ではとても株を買うなんて」とあきらめているあなた。CFDなら、投資資金の数倍以上の取引が可能です。

つまり、少ない資金で株式投資を始められるってこと。

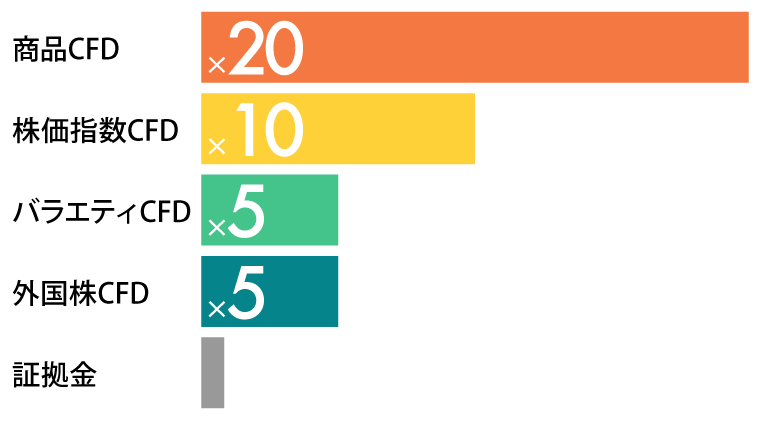

投資資金の何倍まで取引可能かということを「レバレッジ」と言い、レバレッジが大きいほど、手持ち資金を大きく生かせます。例えば、レバレッジ5倍なら、投資資金10万円に対して50万円の取引ができます。

先に、「株価指数CFDの場合の必要証拠金額は、取引金額の10%に相当する日本円」と言いましたが、株価指数CFDのレバレッジは10倍です。

レバレッジは、証券会社ごと、銘柄ごとに違っていますので、事前の十分な調査が必要です。

取引単位は1ロット(1株)から

CFDでの取引単位のことをロットと言い、ロット数に応じて取引が行われます。例えば、個別銘柄CFDは、1ロット(1株)からの売買が可能です。日本株を1株から売買することは通常の取引ではできないので、これもCFDの魅力です。

確かに、単元未満株取引という制度があって、「1株から取引できます」と宣伝している証券会社もあります。でも、やってみると分かります。何か、おまけでやらせてもらっている感があって、余り楽しくありません。その点、CFDなら、1株から売買を楽しめます。

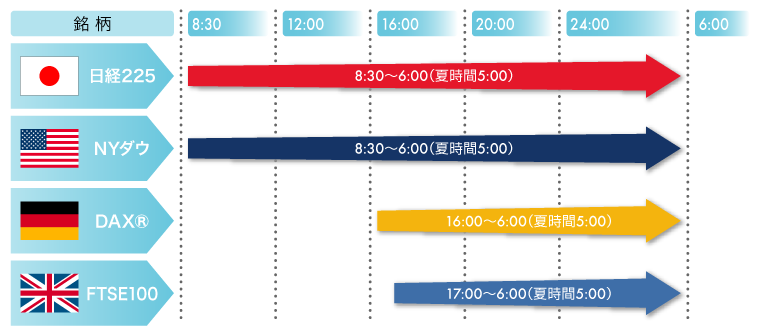

取引時間:日経平均CFDはほぼ24時間取引可能

引用元:SBI証券

日本の個別株の取引時間は、朝9時から11時半の前場と12時半から午後3時までの後場の計5時間となっています。

日経平均CFDは、ほぼ24時間取引が可能です。すなわち、朝8時半~翌朝の7時まで(アメリカの夏時間には朝8時半~翌朝の6時まで、途中、3時過ぎから4時頃までの数十分(証券会社によってこの休憩時間が異なります)を挟んで休みなく行われます。また、日本の休日にも取引が行われています。

CFDと信用取引の違い

CFDと信用取引の最も大きな違いは、CFDでは、個別銘柄だけでなく、株価指数などバラエテイーに富んだ銘柄の取引ができる点にあります。

それもあって、信用取引の対象となる日本の銘柄すべてがCFDで売買できるというわけではありません。ただし証券会社によっては、非常に多くの海外の銘柄を取り扱っているところもあります。

信用取引は、証券会社からお金を借りて取引します。そのため、お金を返済する期日(決済期日)が決まっていますが、CFDには期日がありません。

また、信用取引では、自己資金の約3.3倍まで取引できます。一方のCFDでは、それ以上のレバレッジをかけた取引が可能です。

CFDと先物取引の違い

では次に、CFDと先物取引の違いについても見ていきましょう。

取引銘柄の違い:先物取引は日本でCFDは世界

日経225先物取引は、数ヶ月先に設定された期日に、日経平均がいくらになっているかを予測する株価指数取引です。

先物取引は、主に日本の株価指数が対象です。日経225先物(ミニを含む)、TOPIX先物(ミニを含む)、TOPIX Core30, 東証REIT、JPX日経400、東証マザーズ指数など。このうち、日経225先物(ミニを含む)に売買が集中しています。

これに対してCFDでは、日経225先物(ミニを含む)やニューヨークダウを始めとした各国の株価指数の売買が可能です。つまり、日本の指数に対して広く投資をしていくか、世界に対して広く投資をいていくか。これが、株価指数に関連するCFDと先物取引の最も大きな違いです。

CFDは決済期日がない

先物取引にも、信用取引のように決済期日があります。決済期日のことをSQ日と言い、3月、6月、9月、12月の第2金曜日の年4回あります。CFDにはそれがありません。

証拠金額の算出方法が違う

先物取引の証拠金額は、日本証券クリアリング機構から毎週発表される数字を元に算出されます。

CFDの証拠金額は、「くりっく株365」と店頭CFDで違います。「くりっく株365」の場合には、東京金融取引所から毎週発表される株価指数証拠金基準額となります。店頭CFDの場合の証拠金額は、取り扱い証券会社が決めています。

2019年7月23日現在の証拠金額で計算した日経平均取引のレバレッジは、先物取引で約33倍、「くりっく株365」で約47倍、店頭CFDで10倍となっています。

売買単位の違い:CFDは2000円から売買可能

日経225先物取引には大きなロットの売買(ラージ)と小さなロットの売買(ミニ)があります。2019年7月23日時点で、1単位の日経225先物取引(ラージで約2170万円分、ミニで約217万円分)を行うには、ラージで66万円、ミニで66,000円を用意する必要があります。

これに対してGMOクリック証券では、日経平均CFDを2万円から行うことができます。ただし、証拠金が小さい分だけ、売買できる日経平均の金額も小さく(20万円分)なります。

日経平均CFDをさらにお手軽に売買できるサクソバンク証券では、わずか2,000円から売買ができます。レバレッジは10倍ですから、2000円で2万円分の日経平均の売買をすることになります。

CFDにかかる費用

手数料や調整額について詳しく説明していきます。

売買手数料

CFD銘柄を売買する場合、「売値」と「買値」が提示されますが、この差を「スプレッド」と言います。投資家は、スプレッドを支払って売買します。CFD銘柄の種類によっては、スプレッドのみで売買が行えるものと、スプレッドに加えて手数料を支払う必要のあるものもあります。

スプレッドは刻一刻と変動していて、相場が安定していると幅が小さく、相場変動時には大きくなります。また、証券会社ごとにスプレッドの大きさに違いがあります。

3種類の調整額

CFD取引に際しては、売買手数料だけでなく、価格調整額、権利調整額、金利調整額の3種類の調整額がかかります。では、調整額とはどんなものでしょうか。

価格調整額

原資産が日経225先物や原油先物のような先物の場合にかかります。

現在7月であれば、9月のSQ日に期日の来る日経225先物と、その先の12月のSQ日に期日の来る日経225先物の価格には若干の違いが生まれます。この価格差をCFD価格の上で修正するのが価格調整額です。

このことを知らないと、例えば、前日まで20000円だったCFD価格がSQ日にいきなり20500円になっていて、びっくりすることが起こります。CFD価格が上がって喜んでいられるのは一瞬で、口座からはしっかり500円分が相殺されて引かれていて、がっかりです。

権利調整額

原資産が、個別株やETFの場合にかかります。

原資産の配当金などをCFD銘柄保有者にも分配するものです。配当金の代わりに権利調整額をもらえると考えてください。

従って、権利調整額が支払われるのは、配当金の出る時期になります。CFD銘柄を買っている投資家には権利調整額が支払われますが、売っている投資家は権利調整額を支払うことになるので注意が必要です。

海外の株価指数CFDの中には高い配当が取れる銘柄があります。例えば、イギリスのFTSEのCFD。こんなCFD銘柄に投資して、日本では考えられないような高配当をいただくというのも、CFDならではの楽しみ方ですよ。

金利調整額

原資産が、個別株やETFの場合にかかります。

CFD銘柄のポジションを作る際の対価に発生する金利相当額で、CFD銘柄のポジションを翌営業日に持ち越した場合(オーバーナイトした場合)に発生します。デイトレードでは発生しません。

金利調整額はその時々の金融情勢によって変動します。現在は、比較的多めの金利が発生する可能性がありますから注意が必要です。一方、原資産が先物の場合には、金利は発生しません。

まとめ

日本やアメリカから、南アフリカやギリシャの株に至るまで非常に多くの銘柄を、少ない資金で、24時間取引できるユニークな取引、CFD。その魅力が、少しお分かりいただけましたか?

「世界に投資する」。思っただけでもワクワクしませんか?それができるのがCFD。

そこで、次は、実践です。でも、「いきなり投資をするのはまだ無理」と言う方に。CFDのデモ、すなわちバーチャル取引ができる証券会社がいくつかあります。

この制度を利用して、一歩を踏み出してみてはいかがでしょうか?

CFDのバーチャル取引(デモ取引)ができる証券会社

現物株取引とは全く違った新しい投資の世界を、ぜひ一度、体験してみてください。