(めっちゃわかりやすい掛金配分変更画面)

この記事は2017年12月5日に追記・編集をしています

2018年の最新記事を書きました

楽天証券 でのiDeCoの記事は以下をみてください。

加入時からの口座管理手数料がずっと0円。そのうたい文句に惹かれて2017年の2月から僕は楽天証券の確定拠出年金に積立をしている。

楽天ポイントが貰えるキャンペーンもはじまった、

楽天証券の確定拠出年金は、楽天市場のあのゴチャゴチャして見にくい商品群とはいい意味でかけ離れている。

上の掛け金の配分状況の変更画面を見てもわかるだろうけれど非常に洗練されていて、尚且つ分かりやすい。

また実際のところその商品ラインナップについても無駄なものは殆どない。

そしてまだ確定拠出年金の運用管理機関である証券会社を決めていない人に伝えたいのだけれど、

運用商品が多いかどうかという基準で確定拠出年金の証券会社を評価してしまうことを自分はあまりお勧めしない。

どれだけ低コストで良質なファンドが幅広く各資産に運用商品としてラインナップされているか

そこを評価するほうが間違いなく満足のできる運用ができると僕は思うからだ。

楽天証券のiDeCoについては豊富な資産カテゴリに対してきちんと

信託報酬の低いインデックスファンドから

高回りの実績を残してきた信頼のおけるアクティブファンドまで

商品が適切に選択されている。

投資初心者でもどれを選べばいいか迷いにくいという点ではおススメの証券会社だと客観的に思っている。

ただ、ここまで楽天証券はすごいユーザー目線のつくりになっているといっておいて何だけれど、それでも『自分は何の商品を選んだらいいか分からない』という人はやっぱり多いと思う。

特に確定拠出年金についてがはじめての資産運用という人も多いだろうから。

そこで僕は以前にSBI証券の確定拠出年金についてもしたけれど、

楽天証券の確定拠出年金(iDeCo)元本変動型27商品について

①オススメなもの

②オススメではないが面白いと自分が思ったもの

③余程の理由がない限りオススメはしたくないもの

以上の3つのカテゴリに分けてみた。

尚ここでいうオススメというのはリターンが高いという商品をさすわけではなく

iDeCoの目的である長期的な資産形成の考え方の理に適っているものという考えをしていただけると有難いかな。

そして言わずもがなだが投資は自己責任。ご自身や家族とも話し合ってその選択をしていただければいいなと思います。

まぁNISAと違ってスイッチングができるのは確定拠出年金の強みだから気楽にやろうとは個人的に考えているけれど。

オススメ商品 9本 ※2017年12月5日更新

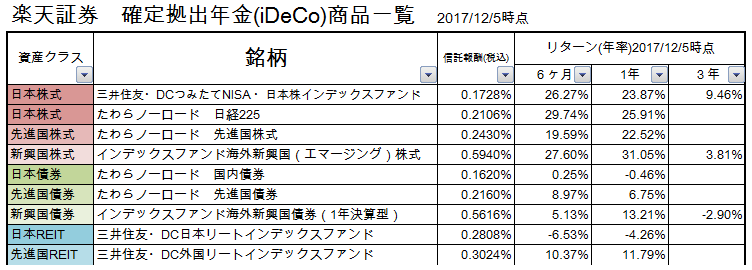

各資産クラスに1つずつ選択されているインデックスファンドについては、その信託報酬の安さという面でとても優れているのでチョイス。

楽天証券とSBI証券での最安値の商品との比較をしてみると

(信託報酬はいずれも税込 2017年8月25日時点)

【TOPIX】楽天証券0.1728% - SBI証券0.1728% 引き分け

【日経平均】楽天証券0.2106% - SBI証券0.2052% SBI証券の方が安い

【先進国株式】楽天証券0.243% - SBI証券0.2268% SBI証券の方が安い

【新興国株式】楽天証券0.594% - SBI証券0.3494% SBI証券の方が安い

【日本債券】 楽天証券0.162% - SBI証券0.1296% SBI証券の方が安い

【先進国債券】楽天証券0.216% - SBI証券0.2268% 楽天証券の方が安い

【新興国債券】楽天証券0.5616% ー SBI証券0.5616% 引き分け

【日本REIT】 楽天証券0.2808% - SBI証券0.27% SBI証券の方が安い

【先進国REIT】楽天証券0.3024% ー SBI証券0.3024 引き分け

上記の通りになる。SBI証券の方が安いものは多いとはいえ楽天証券も十分健闘してるといえるんじゃないだろうか。(個人的にはiFree S&P500 インデックスを追加してほしい・・)

2017年度に一番リターンが見込めそうだと僕が思う商品は新興国株式!またその逆も

2017年度よりリターンが高いオススメ商品としてはインデックスファンド海外新興国株式だろうか。

少し先進国株式に割高感が出てきた今の時勢の中では絶好調な新興国株式はまだまだその勢いは続きそうだ。

またその逆として、インデックスファンド自体の商品目的としては問題ないのだが、利益を享受したい個人にとって今はあまりオススメできない資産クラスはどうしても存在する。

それが今は日本債券と日本REITの資産クラスであり、商品としてはたわらノーロード国内債券と三井住友・DC日本リートインデックスになる。

もちろん自分の中での資産に対するリスクとリターンを考慮した上でそれらをエッセンスとして組み込むことは全く問題はないと思う。

だが今時点で、それら2つのクラスや商品に理由もなく全額の資産配分をおいてしまうことは少し危険かもしれない。

日本債券については、過去に例をみなほど長期金利がこれだけ低くなってしまった今、それ自体のリターンが非常に見込みにくい時期にあるといえる。

日本REITについては北朝鮮情勢の不安定さや買い手に冷え込みが見えている今はかつての勢いが見えない。また自分としてもそこまでリスクを冒して買うほどのものに思えない。

ただしある意味この2つの資産クラスはどちらも、高リターンを続けている他資産クラスと比べて対の動きをしているといえる。

リスク分散の目的として自分の資産の配分に組み込むことはおもしろいのかなとも僕は思う。

日本株式クラスにある2つの商品は何が違う?

日本株式についてはTOPIXと日経平均にそれぞれ連動する三井住友・DC日本株式インデックスファンドSとたわらノーロード日経225を選択。どちらを選べばいい?という人にざっくりと話しておくと

・日経平均は上場会社のうちの225銘柄に対して TOPIXは東証1部全銘柄が対象

・日経平均は株価 TOPIXは株価と発行済株数を掛け合わせた時価総額が計算対象

以上の点で異なり、分散性の観点ではTOPIXに分があり過去実績についても若干ではあるが日経平均を上回る。

ただし、日経平均には業種間バランスがとれており市場流動性が高い銘柄の総合という特徴がある。

そしてどちらの方がこれからリターンが高いかなんてことは分からない。(自分は短期的に考えれば発展力の高い銘柄が入るTOPIX、つまり三井住友の方がリターンが高くなりそうだとは予想しているけれど)

オススメ商品として信託報酬の低いインデックスファンドをチョイス!

J-REITや日本債券は今は時期が悪いかも!

新興国株式はリスクは高いがリターンは大きく見込めそう!

リスクが取れるならインデックスファンド海外新興国株式が面白い!

面白いとおもった商品 9本 ※2017年12月5日更新

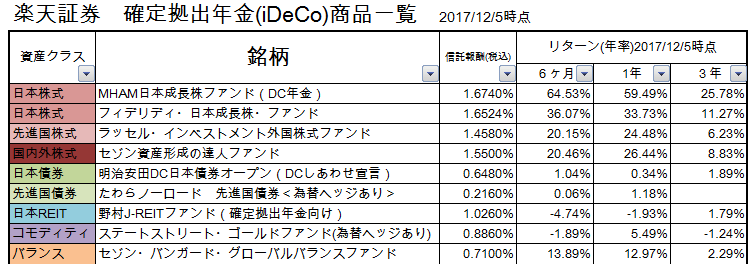

まずは先進国債券、コモディティ、バランスの資産クラスの中でそれぞれインデックスファンドを選択。いずれについても少し癖があるのでオススメとまではしなかった。

たわらノーロード先進国債券については信託報酬は為替ヘッジなしのものとは変わらないけれど、ヘッジコストはかかっているはずだ。長期資産形成においてそれは余計な費用という考え方がされるかもしれない。

ただし為替差リスクを負う不安を解消するためにそれを選ぶ事が間違いだと自分は思わない。他でもない自分が満足しているのであれば。

ステートストリート・ゴールドファンドについてはコモディティ資産クラスの代表として選択。iDeCoで買う必要は一般の人にはあまりないかもしれないが、お金持ちの人のリスクヘッジ資産としてその役割は十分に満たしているしリスク分散目的としたアセットアロケーションへの組入れは間違いではないはずだ。

セゾン・バンガード・グローバルバランスファンドは世界の株式と債券に5:5の基本投資比率で投資しているだけではなくて株式と債券が時価総額比率で自動的に各銘柄の組入比率が決まる。

またこの商品は低コストで有名なバンガード社などが運用する投資信託へ投資をするファンドオブファンズ形式をとっている。

それら投資による信託報酬部分も含んでいてのこの経費。実際にセゾンに支払う信託報酬は税込で0.5%程とさほど高くないことも自分がこのファンドを面白いと思った1つにある。

特徴的で実績のありのアクティブファンドはインデックス投信を上回ることも!

アクティブファンドについては、オススメこそしないものの自分の中で面白いと思い、リターンについては上にあげたインデックス投信よりも成果を出しそうなファンドをチョイスした。

ラッセル・インベストメント外国株式ファンドについては世界中から厳選した複数の運用会社を、最適と判断する目標配分割合で組合せるマルチマネージャー運用という方法をとっている。

常にアクティブファンドとしての醍醐味である超過収益を獲得できるように数年先を見据えて運用会社を戦略的に組み合わせるという部分に面白さを感じた。

セゾン投資の達人については海外の有名運用会社バンガードなどの投資信託へ投資するファンドオブファンズの形式をとっている。

『長期投資哲学の高い、国際分散性アクティブファンドを志向する』というファンドの考えから組入れファンドそのものや比率を変えて運用していく姿はきちんと複数年にわたって高リターンを得ていることからも価値のある商品だと自分は判断した。

フィデリディ・日本成長株ファンドについては世界において持続可能な成長力があると見込まれる企業へと投資している。

(成長性がある会社への投資を行うが分散性は高い)

世界的な視野で企業・業界の調査を行うことでこれからの成長力と躍進ができる日本企業へ投資をしている部分そして実績面で自分は価値のあるファンドだと考えた。組入れ銘柄を見るとどれもこれから面白くなりそうな会社がズラリ。

MHAM日本成長株ファンド(DC年金)は『競争力の優位性』と『利益の成長性』が見込める銘柄へと投資をしている

(2017年3月の組入れ銘柄比率1位がグノシーってのもこのファンドの思いきりのよさがわかる)

銘柄の規模や業種別の投資比率に制限を設けないファンドマネージャーの腕が超試されるアクティブファンド。

実際に超高いリターン実績を残している部分もポイント高い。かなり尖ってるファンドだと思う。

明治安田DC日本債券オープンと野村J-REITファンドについてはどちらも同資産クラスにおけるインデックス投信を上回っている実績と高すぎない信託報酬という点で価値の高いファンドだと自分は考えた。

面白い商品としては特徴的で実績のあるアクティブファンドをチョイス!

MHAM日本成長株ファンドは癖は強いがジェイリバイブ並みの高リターンを残している価値あるファンド

あまりオススメしたくない商品 9本 ※2017年12月5日更新

ここにはあくまで自分にとっては価値の見出しにくいアクティブファンドについてを選択させていただいた。個人的な感覚としてこれらのファンドにはアクティブ運用にもかかわらずその意味を感じにくい。

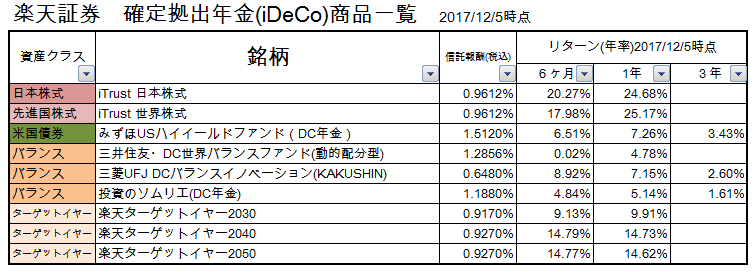

iTrst日本株式と世界株式はどちらについても、ブランド力の高いナンバーワンの企業の株式に投資というファンド。

・ブランド名が知られているため、商品・サービスが消費者に受け入れられやすいメリットがあります

・商品やサービスを大量に販売することで生産・販売のコストが効率がよくなるというメリットがあります

目論見書をみるとこのようなことが書いてあったんだけれど僕には全く響かなかった。

あのさぁ。アクティブファンドさん。どうせ高い信託報酬払うんだからさ一般人には到底できないと思わせるような調査や分析をアピールしてくれないと。『ぼくがかんがえたさいきょうのきぎょうはこちら!』みたいなこと言われても困るんだ。

と思ったからだ。

みずほUSハイイールドファンドは米国の米ドル建て高利回り債に投資するアクティブファンド。

格付け会社からBB以下の格付けがされていたりする債券だけれど信用リスクをコントロールすることで高利回りを実現しているとしているがリーマンショックみたいなことあったら一番にふっとびそうなファンドだなと思った。過去のリターンもそこまで高くないのもつらい。

アクティブのバランスファンドはなかなか価値を見出しにくい

三井住友・DC世界バランスファンド(動的配分型)は国内外株式・債券・リートへ投資をするファンド。市場の局面によって低変動のポートフォリオを高めたり、低めたりすることでリスクの分散を図るそうだがその『市場の局面を読む』っていう根拠が自分には分からない。

それがもし仮に読めるのなら逆にバランスファンドなんて買いたくない。

三菱UFJ・DCバランスイノベーション(KAKUSHIN)は国内外株式と債券に投資を行うバランス型ファンド。国内株式0~22%先進国株式0~22%国内債券0~51%先進国債券25%で変動をしていくようだ。

これも三井住友DC世界バランスファンドと同じように上昇局面の時は株式配分を上げて悪化したときはその配分を小さくするといったファンドだがもともとの債券比率が高いファンドでありあまりそれを選択する意味を感じにくい。

投資のソムリエ(DC年金)は国内外株式・債券・リートへ投資をするファンド。

このファンドで特徴的だと自分が思ったのは『基準価額の変動リスクを年4%にする』という目標。ただし、1%を超える信託報酬に対してのその目標達成に自分はほとんど価値を見出せない。

というか変動リスク年4%にする意味が良く分からない。節税効果が高いiDeCoだからこそ儲けれる時は大きく儲けたいし、逆にリーマンショックのような事態がおきればそれと相反する資産クラスは国債くらいだから4%の変動だけではすまないだろうしなぁ。

スイッチングができるiDeCoでターゲットイヤーファンドを買う意味は少ない

楽天ターゲットイヤー2030.2040.2050は先進国株式と為替ヘッジ付の先進国債券に投資を行うバランス型ファンド。

それぞれの最終年として債券比率を85%、株式比率を15%へとしていくようだが正直なところ僕はiDeCo口座でのターゲットイヤーファンド購入について自体にあまり意味を見いだせないのでオススメとしなかった。

理由としては

・株式比率の高い若いときに株価が低迷、最終年近くになって株式が値上がった時にその利益を享受することができないターゲットイヤーファンド事態の脆弱性

・iDeCoのみで老後のお金をまかなえるわけでもないのにターゲットイヤーファンドを買うことの意味やメリットの薄さ

こんなところだろうか。

何より一番思うのは

楽天証券の確定拠出年金はネットで簡単に資産配分の変更ができるので自分でバランスファンドを作ることが簡単だし結構楽しい!

わざわざ自分でそれをやらない必要がない。こまったらGPIFのマネをして

国内債券35%、国内株式25%、外国債券15%、外国株式25%

こういった資産構成割合にするのもいいんじゃないかなと僕は思う。

オススメしない商品としては投資価値を感じにくいアクティブファンドをチョイス!

スイッチングができるiDeCoでのターゲットイヤーファンドの価値は低い?

アクティブのバランスファンドを買うなら低コストインデックスファンドの組み合わせもアリ!

まとめてみた感想

SBI証券のように60本を超える商品があるわけでもないからサクッと書けるかなぁと思っていたのだけれど。どんどんアクティブファンドの内容が気になっていって、いつの間にか5時間ほどかけてこの記事を書きあげていた。

疲れたけれどすごい達成感。やっぱりアクティブファンドの内容を見るのは面白い、隠されたドラマがある。

基本的には低コストのインデックスファンドをオススメしている僕だけれど日本株式の資産クラスについてはアクティブファンドに分があるんじゃないかなぁとすら最近は思いはじめた。

でもそれは喜ぶべきことではなくて。

それだけ海外と比べて日本の株式市場に成長性の低い会社が多いっていうことに他ならないような気もする。

ちなみに自分と嫁も今年の2月から楽天証券でiDeCoをはじめていて三井住友・DC外国リートインデックスファンドに積立をしている。

今のところリターンは全くなし!iDeCoは長期的投資とはいえ少し悲しい。でもとりあえずREITに対しての投資は今後もしていきたいと思っているのでゆっくり見守っていきたいかな。

ただこれからの時代、やっぱり新興国株式の資産クラスが熱いのは事実。

もしこれからiDeCoを始める予定でボラリティをそれなりに許容できる人ならインデックスファンド海外新興国(エマージング)株式を勧めたいと思う。

そして上でも書いたけれど楽天証券の確定拠出年金はネットで簡単に資産配分の変更ができるのでお手製のバランスファンドを作るのも面白い。

また安定的なリターンを残している先進国債券クラスのたわらノーロード先進国債券は信託報酬もかなり安いのでポートフォリオの組入れに最適だと思う。

確定拠出年金は月々23,000円の積立という地味な資産運用だけれどその節税効果の高さゆえに全体として見ればそうそう元本割れすることのない投資。

僕はもちろん、皆さんもあまり神経質にならずにiDeCoとは向き合って欲しいなって思います。

ただし投資は自己責任だから皆さんその辺はご注意をo(・x・)/