投資家は貯蓄型の保険を大抵批判する。

保険なんてものは手数料ビジネスだからそれら経費のかからない自己の資産運用に比べれば間違いなく劣るという論法だ。

なるほど全くもって理にかなっている。ただ、保険には投資にはないメリットが1つある。それは税控除。そしてこれはおまけとしてだが、保険についてはカード払いによる利点も存在する。

そういったところまで含めれば現在の個人年金保険の利率は投資と比べて劣るのだろうか。

そこで僕は現状の個人年金保険がその保険自体の返戻率、また控除などを含めてどの程度の利回りとなるかを調べてみる事にした。また実際の低リスク帯でのインデックスファンド等における投資と比べてどれだけ戦えるかについても検証してみた。

条件としては

・30歳男性

・60歳になるまで積立を行う

・積立額は所得税控除が受けられる上限となる年間80,000円と設定

・現状定年とされている60歳から受取を開始する

以上とした。

またそれをするに当たって僕は支払いと受給のシュミレーションがネット上でできる個人年金保険をいくつか探して比較をしようと思ったのだけれど、昨今の低金利による影響のせいか個人年金保険の販売を止めてしまった保険会社はとても多く…

というか結局支払いと受給のシュミレーションができたのはJA共済で売り出しをしている『予定利率変動型年金共済 ライフロード』だけだった。だから今回はこの保険についてを個人年金保険の代表として資産運用との比較をしたいと思う。

1つの保険だけで比較するなよという意見もあるかもしれないが、ライフロードへの拠出をしている人にとってはそれなりに参考になると思うし、それにまぁ僕の空想上の計算なのであくまで参考に見ていただければ幸いだ。

また、上の記事では外貨建て保険についてもその利率についての検証をしている。

それぞれ加入の検討をしている人はよく注意して選んでほしいなと僕は思う。

- ライフロードを積立した際に保証される受給額と返戻率、また利回りについて(控除含まず)

- 税控除やカード払いによるポイント等を考えた個人年金の返戻率は

- 低リスクと言われる資産運用での過去30年におけるパフォーマンスは?

- ライフロードの最低保証予定利率はあくまで保証。予定利率での返戻率や年利は?

- ここまで検証したけれど好きにしたらいいような気がしてきた。

ライフロードを積立した際に保証される受給額と返戻率、また利回りについて(控除含まず)

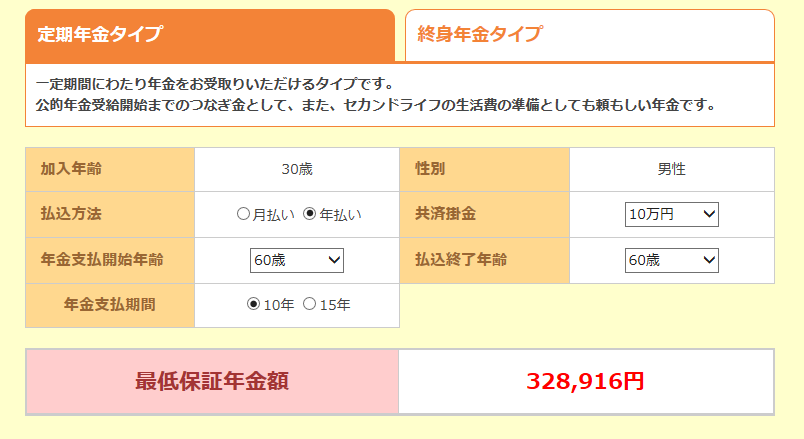

(上図については年間10万円を積立した場合のシュミレーション)

早速僕はライフロードさんのサイトでシュミレーションをしようと思ったのだけれど悲しいことにこの中でのシュミレーション設定として、年払いについては10万円からしかなかった。ただし、これら個人年金保険は掛け金額の上下で受け取りの利率が変動する商品ではない。(特例は除く)よって今回は8万円/10万円としてすべての数字に0.8を乗算して考えていくことにする。

すると10年受取での最低保証年金額は263,133円となり、また10年間の受取総額については2,631,328円と計算することができた。

返戻率は109.6%であり、30年間においての平均利回りは0.6%という非常に寂しい結果に。

さすがにこれは厳しい。

税控除やカード払いによるポイント等を考えた個人年金の返戻率は

今回の記事での一番のポイントはここになる。

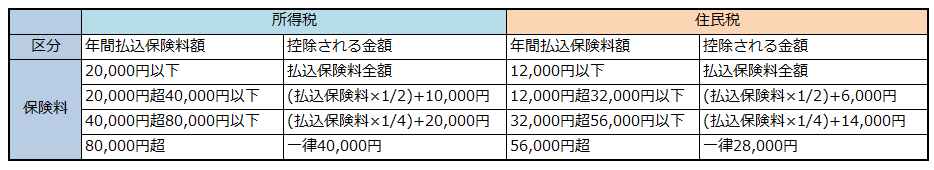

上図に所得税・住民税それぞれの控除についての内容を記載した。だが厳密にいうと税控除は次年度にその恩恵があることだったりまたカード払いによるポイントについても還元という形で書くと少し語弊があるので気をつけてほしい。

ただこれはあくまでもシュミレーションなのであまり気にしないことにする。

まず税控除について・・6,800円分還元

住民税について

一律10%なので28,000円×10%=2,800円

所得税について

正直なところ30歳からの設定なので20%にしようかと思ったのだけれど、住宅ローン控除で所得税分が丸々還付されたら保険の控除はうけられない。また僕の年収は結構低めなので10%と設定をした。よって

所得税は10%として40,000円×10%=4,000円

合計で6,800円分の還元とした

次にカード払いのポイントについて・・800円分還元

カード払いのポイントについてはREXカードが1.5%(改悪予定)だったりはするんだけれどやっぱりメジャーである会員費無料クレカの還元率は1%が多いし自分も楽天カード民なので1%分として800円分の還元とした。

控除をふまえた返戻率と利回りは

以上合計7,600円の控除を毎年積み立てた年に還元すると仮定してみると事実上の毎年負担の積立金は(80,000-7,600より)72,400円にまで減額する。その場合は30年間の負担額も減り2,172,000円となる。

しかし受け取る金額についてはもちろん変わることはなく10年間の受取総額は2,631,328円。

返戻率は121.1%まで上昇し、30年間においての利回りも1.2%まであがる。

しかしまぁこれでも低い。低すぎる。

ライフロードを終身受取する場合は年間いくらもらえるか。損益分岐点は?

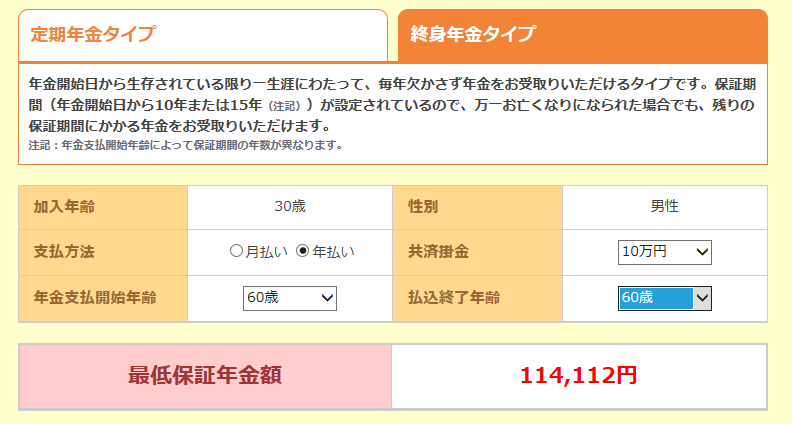

(上図については年間10万円を積立した場合のシュミレーション)

ライフロードという商品は嬉しいことに終身での受け取りもできる。その場合の年間受取額は91,260円となる。控除を踏まえて考えても84歳まで生きないと損をすることになる。

ちなみに10年受取と終身年金での受け取り方による損益分岐点は29年だった。

28年受け取るまで、つまり88歳までに死ぬのであれば10年受取の方が得だしそれ以上89歳より長く生きるのであれば終身年金の方が得となる。

そんなに長くいきたくないけれど・・。

低リスクと言われる資産運用での過去30年におけるパフォーマンスは?

控除やカード払いポイントを含めた個人年金保険の年利は1.2%程だということがわかった。

次に僕は比較として、いわゆる低リスクとよばれるベンチマークに連動するインデックス投資のパフォーマンスについて調べてみようとした。低リスクと言えば一つしか思い浮かばない。そう日本国債だ。ただ悲しいことにまだその資産クラスのインデックス投資信託については過去30年のパフォーマンスが分かるものがない。

そこで僕はその指標となる指数を見てみることにした。それがNOMURA-BPI総合だ。

直近1年で見るとマイナスリターンとはなっているが10年でみると2.4%、20年で2.2%、また30年では3.4%といずれにしても2%を上回るリターンであることが分かった。投資信託となれば信託報酬という手数料もあるので少し割り引きをして30年間の平均利率を3.0%として計算してみる。

すると、30年間(税控除を受けた後の保険料である)72,400円を3.0%の利率で運用した際の金額は3,547,794円となり返戻率換算は163%となった。

これはもう完全に個人年金には低リスク資産運用への勝ち目はないのか。。

ライフロードの最低保証予定利率はあくまで保証。予定利率での返戻率や年利は?

しかしライフロードの説明を見て僕は重大な見落としをしていることに気付いた。この商品は当初の5年間については0.5%の予定利率で運用されるがそれからについては毎年設定が見直される予定利率に基づいての運用がされるということだ。

そしてその予定利率についてであるが、この低金利時代に今年でも1.5%という高い数字での設定をJAはライフロードに対して行っている。

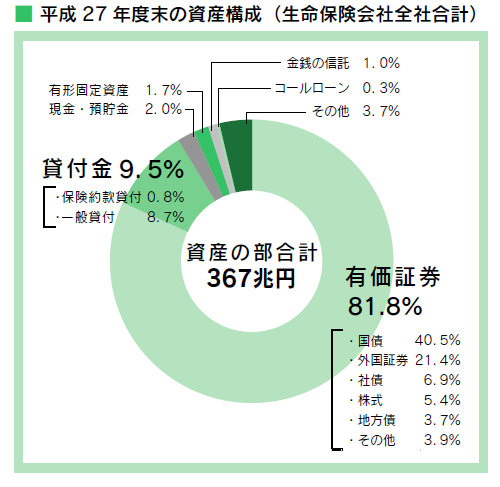

保険会社は平均としてその預かった資産の4割ほどを国債で運用しているというデータがある。

さきほどあげたように、国債のインデックスがマイナスになっている今ですら1.5%という利率設定をライフロードに対してしているわけだから、その利率についてこれからもJAが同程度以上の設定をしてくれると想定するのは甘い考えではないだろう。

となると計算をしなおす必要がある。30年間のうち当初5年間は0.5%、残り25年については1.5%となる積立設定に。

それで計算をしてみると30年間の積立をした後の金額は3,021,556円となった。控除などを含まない利率は1.4%。少し受取期間のところで誤差があることはおいといて10年で受給するとすれば302,156円を年間に受け取り、終身の場合で考えると104,794円を受け取り続けることができるようになる。

上記ケースにおいて控除を考えた際の返戻率は139.1%にまで上昇する。

また利率についても2.05%となり、2%を上回る結果となった。これであれば特に資産運用と比べて見劣りするということもないかなと思ったのだが、複利効果30年においての1%の差は恐ろしいものである。

【上述したライフロードでの30年間積立:積立総額72,400×30年=2,172,000円 年利2.05%】での30年後推定金額は3,021,556円

【国債インデックスでの30年間積立:(公平に比べるため控除後の金額)積立総額72,400×30年=2,172,000 年利3.0%】での30年後推定金額は3,547,794円

比較すると分かるが国債インデックス投資(過去30年データ)とライフロードにおける1%ほどの利率差は30年後には50万円以上の返戻金額の差異を生み出しているのだから。

ここまで検証したけれど好きにしたらいいような気がしてきた。

とても長い検証をして、控除だったりポイントを含めても資産運用の方が個人年金に比べて期待値が高いということは分かった。

ただ正直なところ僕はだからといって貯蓄性の高い保険に利点がないなんてことは思わない。

それは自分が個人年金をしているということもあるだろう(今は販売中止中のソニー生命)けれど、やっぱり一番思うのは元本割れしないという安心感が保険にはあること。(保険会社が破たんしない限りは・・)

自分の意志によるリターンリスク配分の変更が全くできないってことはある意味究極のほったらかし投資の形だと思う。また僕は他の記事でも何度も言っているけれど、次の人生に自分のお金は持ち越せないわけだから別に必要以上のお金を集める意味は特にないような気がしていて。

それならまぁある程度の最終受取金額の予想ができて老後に備えることができる貯蓄性の高い保険っていうのも悪くないのかなとかんがえるのだ。

人生のお金については大失敗、大成功を選ぶよりも小成功を積み重ねたい人は多いと思う。

僕はそうだからこそインデックス投資をはじめたけれど、さらに慎重な人はやっぱり保険になるのかなぁ。

まぁいろんなかんがえがあっていいんだよね、投資も保険も。