2017年より専業主婦の方や公務員も入ることができるようになったiDeCo。

しかしその制度。

一部では話題とはなっているものの実際に世の中へ浸透しているとまではまだいかないようで。

それなりに従業員を抱えるうちの会社の人事と雑談したときに聞いてもみたが、まだまだ実情としてその利用者は少ないようだった。

申し込み方法やその節税メリットについてはわかりやすい本がいくつも出ている。どうしてみんなこんなメリットが大きい仕組みを利用しないのだろう。

そう考えた時まずおもったこと。

それは出口戦略フォローの不十分さ。

転職・退職が頻繁にある社会人生。

自分が会社を辞めた時、確定拠出年金はどうなってしまうか分からない。それを理由にiDeCoをしない人。

それは自分の上司や友達の中にも何人かいた。

今回自分は

『早期退職してからの確定拠出年金について』

を調べてみた。

少しでもそんな、"確定拠出年金の出口戦略に不安を感じている人"にとっての助けになることができたら嬉しいなと思う。

- iDeCoは原則60歳まで解約できない

- iDeCoを途中解約する2つの条件

- iDeCoは積立をしないでも手数料が発生する

- 早期退職してもiDeCoの節税メリットは消えない、より大きくなる

- 僕が思う『サラリーマンを退職した個人事業者にとって一番おすすめな年金積立』とは

- 国民年金基金を僕がおススメしない理由

- まとめ+個人事業主が確定拠出年金を積立続けた方がいいもう1つの理由

iDeCoは原則60歳まで解約できない

今年2017年より専業主婦や公務員でも加入できるようになった同制度。老後の資産形成を目的とした年金制度であるということを理由として税制優遇措置が講じられている。

それを理由に原則として60歳以降の受給年齢に到達するまで資産を引き出すことはできない。

掛け金を今までどおり拠出しないという選択をすることは可能だが『運用指図者』としてそれまでの積立金の運用を継続する必要がある。 例外として以下のどちらか2つの条件を満たした場合については脱退一時金を請求することができる。

詳しくは運営管理機関にきいてみて欲しい。

iDeCoを途中解約する2つの条件

iDeCoを途中解約できる2つの条件を確認する。

・資産額が1.5万円以下の場合で次の要件を全て満たしていること

①企業型確定拠出年金、個人型確定拠出年金どちらの加入者・運用指図者でない

②加入者の資格を喪失してから半年以内である

・拠出期間が3年以下で資産額が25万円以下であり次の要件を全て満たしていること

①国民年金保険料免除(納付猶予者)者であり、かつ確定拠出年金の障害給付金の受給者でない

②加入員資格を喪失してから2年以内である。

どちらにおいても条件は厳しい。

多くの人にとっては実質の途中解約は難しいと考えるのが妥当なところ。

iDeCoは積立をしないでも手数料が発生する

60歳まで原則資金を引き出せない同制度

ただし『運用指図者』となりそれまでの積立金運用の継続を行う事はできる。

歳を重ねればいつかその積み立てた分をもらうことができるわけだ。安心したいところだが悲しいことにある問題が発生する。

それは手数料。

iDeCoには運用期間中の口座管理手数料として毎月継続して大きく3つの費用が発生する。

①事務手数料

②資産管理手数料

③運用管理手数料

③運営管理手数料は証券会社へとはらうものだが楽天・SBI・マネックスといった多くのネット証券が無料だ。

①事務手数料は国民年金基金連合会へ支払うが積立を行わない場合は月次費用は発生しないのでこちらも無料。

問題となるのは②資産管理手数料である。

この費用は積立を行う行わないに関係なく毎月64円(年間として768円)発生する。

10年とすれば7,680円。

この金額を高いと思うか安いと思うかは人それぞれ。

個人的には、積立中は毎月拠出をする額から手数料をひかれることは気にならなかった。

しかしそれが今度は積み立てた資産を取り崩していくという方式での手数料に変わっていくことになればどうだろう。

自分の資産が掠め取られていくような嫌悪感。

早期退職してもiDeCoの節税メリットは消えない、より大きくなる

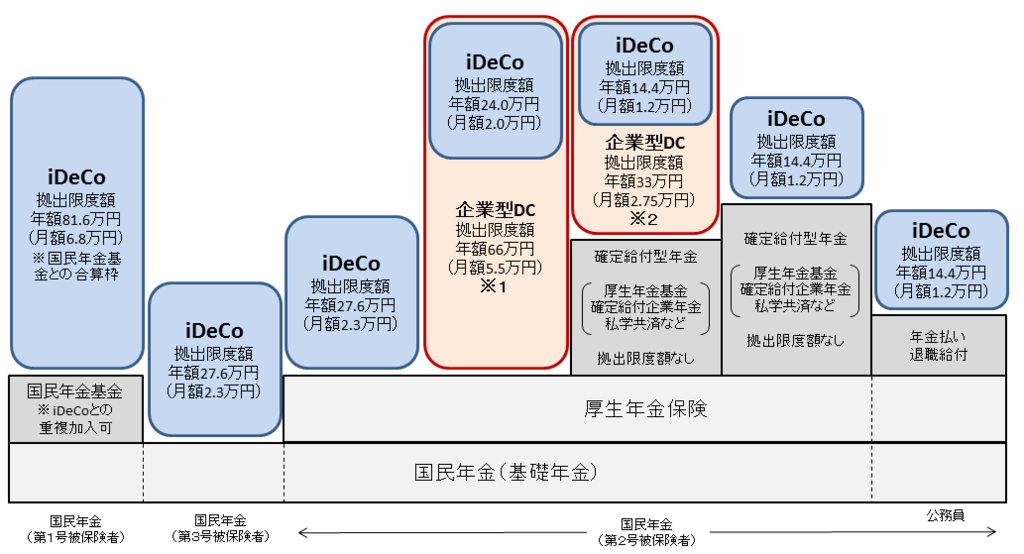

(図はSBI証券サイトより)

では早期退職を考えるならiDeCoは不要か?

それは違うと自分は考える。むしろ厚生年金が期待できない分iDeCoは是非やるべきだとも。

自分の資金に余裕があれば、第2号被保険者(サラリーマン)⇒第1号被保険者(無職またフリーランス)に変わったとしてもiDeCoは継続して積立を行いたい。

将来の資産形成に役立つからだ。

何故なら

・所得控除

・運用益の非課税

これらのメリットはサラリーマンでなくなったしてもなくなることはない。またその掛け金を会社時代よりも増やすことができる。なので所得控除の金額範囲も大きくなるから。

具体的にいうと

・年収500万のサラリーマンであれば毎月の掛け金は23,000円が上限。節税効果は所得税と住民税を合わせて55,200円ほど

・年収(課税所得)500万の自営業者であれば毎月の掛け金は68,000円が上限。節税効果は所得税と住民税を合わせて244,800円にもなる。

(いずれも復興特別所得税を含まず)

また、運用益に対する非課税メリットも拠出金額が増える事で大きくなる。

更に自営業者であればその給付時はiDeCoのみで退職所得控除を丸々使える。よってサラリーマンよりもiDeCoとして使えるその控除枠は大きいことになる。(まぁその分サラリーマンは退職金があるということだけれど)

以上よりサラリーマンを早期退職しても、資金に余裕があるのであれば確定拠出年金で積立を続けるメリットは非常に大きいと言える。

僕が思う『サラリーマンを退職した個人事業者にとって一番おすすめな年金積立』とは

資金の余裕などももちろんあるので一概にこれがベストだとは言えないが

国民年金の付加年金>>>小規模企業共済=確定拠出年金>>>国民年金基金

という感覚で個人事業者は年金についてとらえればいいんじゃないかなと推測する。

特に国民年金の付加年金については第1号被保険者なら納めない理由はない。

付加年金についてをたかだが月額400円の拠出と思ってはいけない。こんなお宝年金制度はないのだから。

この制度は(200円×付加保険料を納付した月数)の金額を年金として納付者に生きている限り国民年金に追加してもらうことができる神制度だ。

例を挙げてみる。

(仮定)20年間国民年金の付加年金を納付した場合

20年の納付総額:400円×240ヶ月(20年)=96,000円

65歳からもらえる付加年金額:200円×240ヶ月(20年)=48,000円

この48,000円については本人がが生きている間中ずっと変わらずもらうことができる。2年で元が取れるという超お宝年金だ。

付加年金については国民年金と同じく65歳からの受給となるので66歳まで生きればもう元は取れてしまう。

また、確定拠出年金と国民年金基金については合算して月額68,000円まで積立ができるという制度があるが正直なところ国民年金基金にその枠を割く必要は全く無いとも考えている。

国民年金基金を僕がおススメしない理由

全くすすめたくない国民年金基金。理由をあげていく。

①将来おこるであろう・現状おきているインフレリスクに対しての備えができていない。

国民年金基金の利回りは現在過去最低の1.5%で確定されており、これは今後市場で金利が上昇しても変更されることはないということ。

②国民年金基金は過去の高利回りを約束した受給者の負担を新規加入者に背負わせているから

上では国民年金基金の利回りは1.5%と話したがこれは現在加入した人の固定利回りであり、過去の加入者は非常に高い利回りが約束されている。

例をあげていうと1991年の設立当初に国民年金基金に入った人の利回りは5.5%。国民年金基金は確定年金なのでその人の利回りはこの低金利時代も変わらないままという破綻した設計になっている。

これから国民年金基金に入る人はその高い運用利回りができている人のために積立をしているとも言い換えられ、実際のところ国民年金基金は積立不足が生じている。

③国民年金の付加年金との併用はできないので付加年金の納付ができなくなるから

付加年金は何よりも価値がある。

以上国民年金基金を僕がオススメしない理由

まとめ+個人事業主が確定拠出年金を積立続けた方がいいもう1つの理由

確定拠出年金(iDeCo)は早期退職しても解約することは原則としてできない。

また積立をしなくとも年間768円の手数料が既に積み立てをした資産から引かれていく。

ただしそれに対して悲観する必要はまったくない。

むしろサラリーマンを早期退職して自営業者になるのであれば、iDeCoについてはその拠出できる限度額があがったことを喜んで積極的に積立をしていった方が吉と言える。

また個人型確定拠出年金について、個人事業主は破産対策手段としても有効であることを知っておく必要がある。

たとえ自己破産しても個人型確定拠出年金については没収の対象外である。

これは確定拠出年金法第32条で『給付を受ける権利は、譲り渡し、担保に供し、又は差し押さえることができない。ただし、老齢給付金及び死亡一時金を受ける権利を国税滞納処分(その例による処分を含む。)により差し押さえる場合は、この限りでない。』と定められているからだ。

自営業者にとってはある意味節税メリットよりも、その抱えるリスクを含めればよっぽど大きなことかもしれない。

以上、iDeCoは早期退職したら解約できるのか。それとも続けたほうがいいかについてを自分なりにまとめてみた。

将来会社を辞める予定である人こそ、そのメリットが大きいような制度でもあると考える。

おすすめできる金融機関は運用時の管理手数料が無条件で無料となるところ。

(こちらの記事でおすすめ金融機関を比較)

ネット証券だと

・SBI証券

・ 楽天証券

・マネックス証券。

店舗型だと

・イオン銀行

・大和証券

自分は楽天証券 で"楽天全米株式インデックスファンド"を積立中。この投資信託が積み立てれるのは楽天証券だけだ。

楽天ポイントも貰えてラインナップに不足感は特になし。加入を迷う人にとっての参考となれば。